[뉴스핌=김사헌 기자] 미국 의회의 극적인 채무한도 인상 합의 이후 S&P500 주가지수는 사상 최고치를 경신했다. 월가 매니저들은 이 지수가 내년 중반까지 5% 추가 상승 여력을 남기고 있다는 진단을 내놓았다.

이들 기관투자자들 다수는 지난 9월 미국 연방준비제도의 양적완화 축소 개시(테이퍼링) 연기 결정에 대해 동의하지 않았으며, 내년 상반기 중으로는 어떻게든 자산매입이 줄어들 것으로 예상했다.

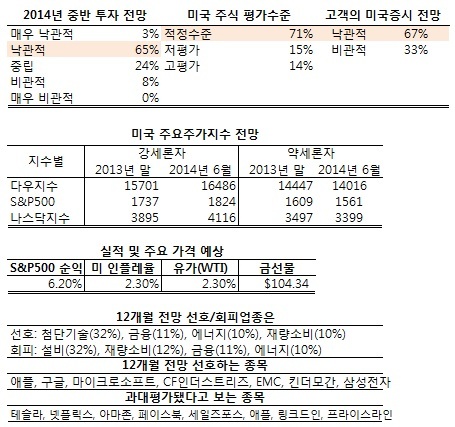

최근 실시된 반기 '빅머니폴' 서베이 결과, 월가 대형 자산운용사들은 여전히 3분의 2 이상이 당분간 미국 증시 전망을 낙관적 혹은 매우 낙관적으로 보고 있다고 대답했다고 19일 자 주간 '배런스온라인' 지가 보도했다.

올해 봄 조사 때에는 74%에 달하는 운용사들이 증시 전망을 낙관한 것과 비교하면 줄어든 것이 사실이지만, 그 동안 주식시장의 상승세를 감안한다면 여전히 강세론 진영이 우세한 상황임을 알 수 있다.

강세론 진영은 다우지수가 올해 말 1만 5700포인트 정도, 내년 상반기 말 1만 6486포인트까지 약 7% 가량 더 오를 것으로 전망했다. S&P500지수는 내년 6월 말 전망치가 1824포인트로 약 5% 추가 상승 여력을 점쳤고, 나스닥지수의 경우 4116포인트로 역시 5% 추가 상승 전망을 제시했다.

대형 운용사들은 미국 정치권의 대립으로 불거진 '셧다운(정부 기능 일시 중지)' 사태가 경제에 미칠 영향은 제한적일 것이라고 봤다. 당장은 좋지 않은 영향이 눈에 띌 수 있지만, 시간이 지나면 최근 사태가 훌륭한 주식 매입 기회였다는 것을 깨닫게 될 것이란 말이다.

사상 최고치에 도달한 미국 주가에 대해 다수 운용사들 71%가 아직 '적절한 수준'이라고 평가했다. 18분기 연속으로 기업 실적이 월가 예상치보다 좋았고 아직 이러한 추세가 지속될 것이란 견해가 우세했다. 성장률이 강해지고 실업률이 하락할 가능성이 높다는 것도 주식시장에 우호적인 요인으로 판단했다.

그러나 미국 주가가 저평가됐다는 의견 비중은 15%에 그쳐, 봄 조사 때의 26%보다는 줄었다. 증시에 부정적인 요인은 정치적 대립 국면 지속과 경기 둔화 가능성 그리고 지정학적 위기 사태 발생 여지 등을 제시한 경우가 많았다.

◆ 미국 증시 적정 수준, 당분간 좋아 보여

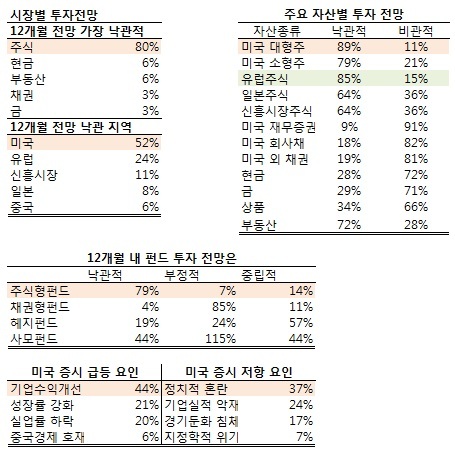

특히 이번 조사에서 대형운용사들은 12개월 단기 전망으로 볼 때 자산들 중 주식이 가장 좋다는 의견이 80%에 달했다. 현금과 부동산이 좋다는 의견 비중은 각각 6%에 불과했다. 미국 재무증권과 미국 회사채가 좋을 것이란 의견은 각각 9%와 18%에 그쳤다. 채권형펀드에 대한 선호는 4% 수준이었다.

지역 주식시장 중에서는 미국이 좋다는 의견이 50%로 가장 많았고, 그 다음은 유럽으로 24%의 비중을 나타냈다. 일본을 선호한다는 비중이 8%였다.

5년 장기 전망으로 볼 때도 주식시장이 가장 높은 성과를 보일 것이란 의견이 많았고, 여기서는 단기적으로 우울한 전망을 보이는 '신흥시장'이 빠른 경제성장률에 힘입어 미국을 누르고 최고의 성과를 보일 것이란 예상을 드러냈다.

개별 선호종목으로는 애플과 구글 그리고 마이크로소프트를 가장 많이 추천했으며 삼성전자도 EMC 등과 함께 선호하는 기술주에 포함이 된 것이 눈에 띄었다. 과도하게 올라 부담스러운 종목으로는 단연 테슬라 자동차가 꼽혔고, 넷플릭스와 아마존닷컴, 페이스북, 세일즈포스닷컴 등도 너무 올랐다는 의견이 많았다.

한편, 9월 중순 이후 조사가 진행된 이번 빅머니폴은 대형 기관투자자들 다수가 연방준비제도의 소위 '테이퍼링' 연기 결정에 대해 동의하지 않은 것으로 확인됐다.

연준의 '테이퍼링' 연기 결정에 동의하느냐는 질문에 대해 135곳의 대형 운용사들 중 34%만이 그렇다고 대답했고 66%는 동의할 수 없다는 의견을 내놓았다. 게다가 연준의 자산매입 정책이 경제에 도움이 되는지 여부에 대해 그렇다고 대답한 의견은 37%에 그쳤고, 중립적(31%)이거나 해롭다(32%)는 의견이 63%에 달했다. 대다수는 연준이 월간 자산매입 규모를 내년 상반기 내에는 줄이기 시작할 것이라고 봤다.

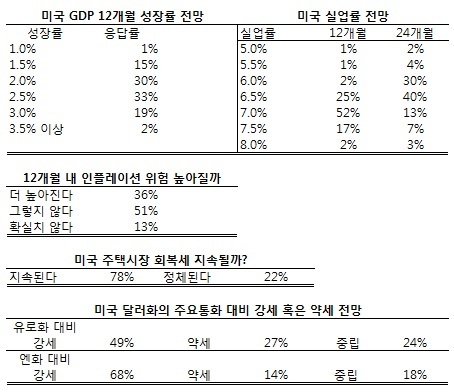

미국 10년물 국채 수익률의 1년 뒤 예상치는 3.0%~3.5%란 의견이 76%를 차지했고, 4%에 이를 것이란 의견도 14%를 나타냈다. 2.5%에 그칠 것이라거나 4.5% 이상이 될 것이란 의견 비중은 각각 6% 및 3%에 그쳤다.

경제전망에서는 미국 국내총생산(GDP) 성장률이 지금과 같거나 더 높아질 것이란 의견이 과반수를 차지했고, 물가가 큰 문제가 되지 않을 것이란 의견이 다수였다. 실업률은 당분간 7%~7.5% 범위에 머물다가 12개월 후에야 6%~6.5% 수준으로 내려갈 것이란 전망이 우세했다.

포트폴리오(자산배분) 전략과 관련해서는 현재 주식과 채권 그리고 현금 및 기타 자산 배분 비중이 각각 73.4%, 15.5%, 7.3% 그리고 3.4% 수준으로 나타났다. 이 같은 비중이 6개월 후에는 각각 74.1%, 15.7%, 6.1% 및 3.6% 그리고 12개월 후에는 각각 72.9%, 17.1%, 6.0% 및 3.7%로 변해갈 것이란 전망이었다.

단기적으로는 주식 비중이 늘지만 길게 보면 다시 줄여나가고, 그 동안 줄였던 채권 비중을 다시 늘려나갈 것이며, 현금 보유 비중은 꾸준이 줄어들 것으로 본 것이다.

[뉴스핌 Newspim] 김사헌 기자 (herra79@newspim.com)