[뉴스핌=김양섭 기자] 다음 달부터 증권사들이 분석보고서의 투자 의견 현황을 의무적으로 공시해야 되는 정책이 시행되면서, 업계는 그동안 관행으로 쓰지 않았던 '매도' 리포트 비중이 늘어날 것으로 보고 있다. 다만 여전히 업계 일각에선 '실효성이 있겠느냐'는 회의적인 시각도 있다. 특히 주가 변동성이 큰 '스몰캡'을 담당하는 애널리스트들은 상당한 부담을 느끼고 있는 것으로 나타났다.

3일 금융투자업계에 따르면, 금융투자협회는 5월 말부터 증권사들이 의무적으로 분석보고서의 투자의견(매수/중립/매도 등) 현황 및 비율을 공시하도록 했다. 외국계 증권사에 비해 국내 증권사들이 발간하는 분석보고서의 투자 의견이 지나치게 '매수' 에만 집중돼 있다는 지적이 반영된 정책이다.

이는 증권사들이 매도 의견 등 다양한 투자의견을 제시해야만 업권 자체의 신뢰도가 높아질 수 있다는 아이디어에서 착안한 정책이다.

황영기 금융투자협회장도 최근 한 행사에서 "우리나라 금융산업이 우간다와 같은 수준인 것은 정부규제 탓도 있지만 업계 잘못도 있다"면서 "주가가 고평가돼 있거나 회사가 부실하다고 생각되면 과감하게 매도 리포트를 쓰고, 회사는 애널리스트를 보호해야 한다"고 말했다.

이를 두고 일각에선 '협회 수장이 왜 업계 탓을 하느냐'는 말도 나왔지만, 업계가 자정 노력을 통해 투자자들의 신뢰도를 높여야 된다는 차원에서 적절한 지적이었다는 평가도 많았다. 협회 한 관계자는 "협회장 발언에 대해 회원사들이 어떻게 생각할지 다소 걱정하긴 했는데, 의외로 반응이 나쁘지 않았다"고 전했다.

이 같은 분위기 쇄신 움직임에 가장 앞서서 총대를 멘 곳은 주진형 사장이 이끄는 한화투자증권이다. 지난해부터 '매도' 리포트를 쏟아내면서 업계 안팎에 '신선한' 충격을 줬지만 리서치센터는 풍파를 겪었다. 스몰캡팀 애널리스트를 포함해 많은 리서치 인력들이 다른 직장을 찾아 떠났다.

금융정보업체 와이즈에프엔에 따르면, 최근 1년간 국내 증권사가 제시한 기업분석 보고서 2만8702건 중 매도 의견을 낸 보고서는 23건(0.1%)에 그쳤는데, 이중에 8건이 한화투자증권에서 나왔다.

애널리스트들이 매도 리포트를 잘 쓰지 않는 이유가 있다. 해당 주식을 보유하고 있는 기관투자자와 증권사의 법인영업팀이 기본적으로 '갑을' 관계에 있는데다, 정보 취득 창구인 기업측에서 애널리스트의 출입을 금지시킬 가능성이 있기 때문이다.

더구나 여기에 스몰캡 애널리스트들의 고민은 또 있다. A사 스몰캡 팀장은 "스몰캡에서 매도 리포트는 좀 과장해서 말하면 그 기업 망하라는 얘기와 같다"면서 "어떤 종목은 몇 사람만 팔아도 하한가 가는 종목들이 있다"고 말했다. 그는 "가만히 있는 스몰캡을 굳이 찾아서내서 매도 리포트를 '때리는' 건 좀 우습지 않느냐"고도 했다.

스몰캡 담당 애널리스트 B씨는 "그냥 부담스럽다"고 말했다. 그는 "해당 기업에 대한 입장이 난처하기도 하지만, 그렇게 변동성이 큰 조그만 회사 주가를 폭락시켜 놓으면 불특정다수인 주주들에게 시달리는 경우가 많다"고 전했다.

실제로 스몰캡 기업의 리포트에는 대부분 투자의견이 없다. 증권사들은 'N/R(Not Rated)'이라는 방식으로 표시한다. A 팀장은 "작은 기업들은 실적의 변동성이 너무 크고, 주가의 변동성이 커서 투자의견을 표시하기가 어려운 측면이 있다"고 토로했다.

한편, 대부분의 스몰캡 IR 담당자들은 새로 시행되는 정책에 큰 관심이 없는 분위기다. 한 스몰캡 IR 담당자는 "대부분 우리가 애널리스트를 만날 때는 우리 회사 좋은 이슈를 알리고 싶은 때인데, 매도 리포트 쓸 애널리스트를 만날 이유가 있겠느냐"면서 "사실 코스닥 시장에는 소위 말하는 '잡주'들이 널려 있는데 써도 그만 안 써도 그만인 종목에 굳이 '매도' 의견을 달면서 안 써도 될 리포트를 쓸 한가한 애널들이 얼마나 있을까 싶다"고 말했다.

또 다른 기업 담당자는 "예를 들어 부도가 날 가능성이 정확히 50%인 기업이 있다고 가정해 보자"면서 "그 기업이 '부도가 날 가능성이 있다'는 것이 사실이긴 하지만 그 사실을 여기저기 알리면 자금압박이 심해져 실제로 부도가 날 가능성은 더 높아진다는 건 상식인데, 이런 경우 애널리스들이 매도 의견을 내면서 그 사실을 알려야 하는 게 맞는 것인지도 애매하다"고 의견을 제시했다.

큰 기업들의 경우는 숏(Short:매도) 포지션으로 수익을 내는 구조가 있지만, 스몰캡의 경우 대차물량이 있는 경우가 많지 않기 때문에 기본적으로 롱(long:매수) 포지션에만 수익을 기대하는 시장이라는 측면도 '매도' 리포트가 없는 이유라는 설명도 있다.

스몰캡보다는 덜 하지만 섹터(업종 담당) 애널리스들도 이 부분은 마찬가지다. 투자자문사 한 관계자는 "최근 롱숏 전략을 쓰는 투자자들이 늘어가긴 했지만 여전히 시장은 기본적으로 롱 중심이라서, 매도 리포트를 반기는 투자자들이 거의 없다"고 전했다.

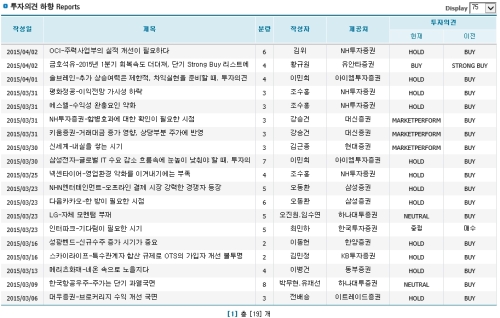

한편, FN가이드에 따르면 최근 한 달간 투자의견을 하향 조정한 종목 리포트 19건 가운데 '매도'는 없었다. 대부분 '매수'에서 '중립'으로 하향 조정한 것이다.

[뉴스핌 Newspim] 김양섭 기자 (ssup825@newspim.com)