[시드니= 뉴스핌 권지언 특파원] 유럽과 일본의 대대적인 돈 풀기 작업에도 유로화와 특히 엔화가 이례적인 강세 흐름을 이어가고 있는 것은, 예상보다 긴축 속도를 늦추고 있는 미국 연방준비제도(이하 연준) 때문이라는 분석이 제기됐다.

유럽중앙은행(ECB)과 일본은행(BOJ)이 마이너스 금리까지 불사하며 통화완화 강도를 높이고 있지만 유로화와 엔화 가치는 오르막 일색이다.

지난해 말 1.0862달러에 호가되던 유로/달러 환율은 지난 주말 1.140달러까지 올라 유로화 가치는 연초 대비 5% 가까이 뛰었다. 달러/엔 환율의 경우 연초 120엔 수준에서 최근 108엔까지 밀리며 18개월래 최저치(엔고)를 기록했다. 엔화 가치는 연초 대비 10% 넘게 치솟은 상태다.

◆ 위안화 및 신흥시장 안정 '급선무'

10일 자 파이낸셜타임스(FT)는 엔화와 유로화 강세의 결정적 원인은 통화완화 선호(도비쉬) 쪽으로 돌아선 연준 때문이며, 정책 초점이 중국 등 신흥시장 안정에 맞춰지면서 일본과 유럽이 부수적 피해(collateral damage)를 입고 있다고 분석했다.

통화정책 기조와 정반대로 움직이는 환율 때문에 일본과 유럽 중앙은행의 무능함이 도마에 오르고 있는 동안, 미국 달러화는 약세 분위기를 이어가고 있다. 주요 통화 대비 달러 가치를 보여주는 달러지수는 올해 들어 5% 가까이 빠지며 작년 10월 수준으로 낮아진 상태.

일각에서는 미 달러화의 약세 행보를 두고 지난 2월 상하이에서 열린 주요 20개국(G20) 회의에서 달러 약세를 비밀리에 합의한 이른바 '상하의 합의'가 있었던 것 아니냐는 주장도 제기됐다.

하지만 그보다는 전 세계 금융시장 혼란과 세계 경제 성장률 둔화가 미국의 경기 회복에 미칠 파급 효과에 대한 연준의 고민이 반영된 결과라는 분석이다.

작년 8월이나 올 1월처럼 중국이 갑작스레 위안화를 평가 절하하거나 신흥국을 중심으로 부채 위기가 생길 경우, 더딘 성장세를 보이고 있는 선진국에는 그 어떤 것보다 큰 위험요인이 될 수 있다는 불안감을 연준이 직시하고 있다는 것이다.

앞서 국제통화기금(IMF) 역시 중국이 전 세계 금융시장에 미칠 파급력이 앞으로 수 년 동안 상당히 커질 것이라 경고하기도 했다.

◆ 달러 약세에 미소짓는 신흥국

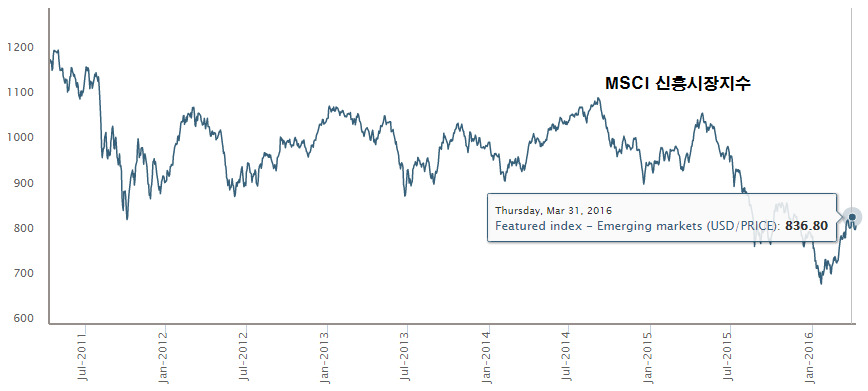

실제로 달러가 약세를 보이는 덕분에 이머징 국가 상당수는 안도의 한숨을 쉬고 있는 것이 사실이다.

저유가로 재정 위기를 겪고 있는 석유 수출국들도 달러 페그제 폐지 우려를 덜게 됐으며 달러 약세로 상품가격이 지지를 받는 것도 상품 수출국에는 보탬이 된다.

양적완화로 달러 표시 채권을 대거 쌓았던 국가들에게도 달러 약세는 상환 부담을 덜어준다.

무엇보다 달러 약세는 중국의 급격한 위안화 평가 절하 가능성을 낮추는데 도움이 돼 그만큼 시장 혼란 불안도 줄었다.

이날 UBS는 투자보고서를 통해 달러 약세와 부진한 중국 경제지표 축소, 개선된 중국 시장 심리 등으로 연초와 비교해 앞으로 몇 달 동안은 위안화 하락 압력이 축소될 것이라고 평가했다.

왕타오 UBS 수석 이코노미스트는 앞으로 위안화 평가절하 압력이 줄어들기 위해서는 "연준의 온건한 정책 기조와 이로 인한 달러 약세, 중국 지표 개선, 역외 자본흐름에 대한 통제 강화가 필요하다"고 강조했다.

그는 다만 장기적으로는 자금유출 압력이 지속되면서 연준과 통화정책 행보에 대한 시장 심리가 (긴축 선호 쪽으로) 달라질 수 있다고 덧붙였다.

[뉴스핌 Newspim] 권지언 시드니 특파원 (kwonjiun@newspim.com)