[편집자] 이 기사는 6월 10일 오전 10시58분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다금융는 뉴스핌의 약속입니다.

[뉴스핌=김연순 기자] 공적자금관리위원회는 최근 구체적인 우리은행 지분 매각 방식과 매각공고 일정이 언급되는 것과 관련해 "태핑(시장 수요조사)이 완료돼야 우리은행 지분 매각공고를 낼 수 있는 기본조건이 된다"고 밝혔다. 태핑이 완료되는 전제조건으론 "매각공고를 냈을 때 (수요자들이) 정식으로 응모하고 비딩(bidding:가격제시)에 참여하는 곳이 있어야 한다"고 강조했다.

윤창현 공적자금관리위원장(서울시립대 교수)은 지난 8일 뉴스핌과의 전화통화에서 "현재 JP모건 등 우리은행 매각 주간사가 외국계와 국내 투자자에 대한 접촉을 시작하고 있다"면서 "태핑 초기단계에서 논의가 진행되고 있다"고 전했다.

다만 윤 위원장은 "매각공고를 냈을 때 누가 들어올 지를 확정적으로 얘기할 수 없다면 공고를 낼 수 있겠냐"고 반문하면서 "현재 시장에서 지분 인수 대상으로 언급되고 있는 투자자들이 매각공고 이후 실제로 입찰에 응하고 가격을 핫하게 써낼 곳인지 지금은 알 수가 없다"고 말했다.

최근 이광구 우리은행장이 해외IR에 나서면서 업계 안팎에선 외국계 대규모 자산운용사와 캐피탈사들이 (우리은행) 지분 매수에 적극적인 러브콜을 보내고 있다는 관측이 나오고 있다. 이에 시장에선 우리은행 지분 매각을 위한 환경이 상당 부분 무르익은 것으로 평가하지만 매각주체인 공자위에선 이에 대해 어느 정도 선을 그은 셈이다.

윤 위원장은 우리은행 지분 매각공고에 대해 "모든 게 태핑문제로 귀결된다"고 정리했다. 그러면서 지난해 협의를 진행하다 결국 유동성 부족 등의 이유로 발을 뺀 아부다비투자공사의 예를 들었다.

그는 "작년 아부다비투자공사 등의 상황이 재연될 수 있는데 진성 수요자를 확정하지 못하면 매각공고를 낼 수가 없다"면서 "(진성 수요자를 ) 매각주간사에서 잘 추려내야 하는데 그 작업이 안돼 있고, 이 부분을 좀 더 준비를 해야 한다"고 설명했다. 이러한 전제조건이 충족되지 않을 경우 구체적인 매각 방식과 매각공고 일정을 특정하는 것 자체가 의미가 없다는 얘기다.

|

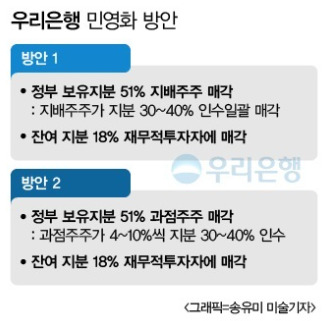

앞서 공자위는 지난해 7월 예금보험공사가 보유한 우리은행 지분을 4~10%씩 쪼개 파는 과점주의 매각방식을 발표한 바 있다. 최근엔 높은 가격을 써낸 입찰자에게 입찰자격을 주는 '희망수량경쟁입찰제'로 최소 4%에서 10%씩 총 30% 지분 매각이 추진할 것이란 전망이 나오고 있다.

이에 대해 윤 위원장은 "태핑 결과 조건이 만족스럽지 않을 경우 매각공고를 안할 수도 있고 (지분 매각 비율을 )줄일 수도 있다"면서 "모든 것은 가변적"이라고 말했다.

금융위원회 관계자도 "실무적으로는 여러가지 시나리오로 매각방식을 검토했지만 실무적인 방안들일 뿐, 실수요를 가지고 공자위 논의를 통해 방안을 확정해야 매각공고가 나가는 것"이라며 "현재로선 수요조사를 해 봐야 한다"고 조심스러운 입장을 거듭 밝혔다.

이와 관련 IB업계의 한 관계자는 "우리은행 지분 매입에 관심이 있고 매각공고를 내면 들어올 외국인 투자자들이 여럿 있는데 매각공고를 해야 매수자가 응모를 할 수 있을 것 아니겠느냐"면서 "(지분매각을 위한) 환경은 무르익었는데 (정부가) 매각공고를 안낼 이유가 없다"고 말했다.

한편 이광구 우리은행장은 오는 15일부터 1박2일간 일본 동경에 위치한 연기금, 대형 자산운용사 등 기관투자자 6곳을 대상으로 IR을 실시한다. 이 행장은 지난 2월 싱가포르와 유럽에 있는 31곳의 투자자들을 만난 것을 시작으로 지난달에는 미주 지역의 10여 곳 투자자들을 대상으로 IR을 진행했다.

[뉴스핌 Newspim] 김연순 기자 (y2kid@newspim.com)