금융권 경쟁 촉진·일자리 창출도 '기대'

[서울=뉴스핌] 최유리 기자 = 정부가 은산분리 완화에 시동을 걸면서 인터넷전문은행의 기대감이 커지고 있다. 은산분리 족쇄를 풀면 성장을 위한 실탄인 자본을 확충할 수 있기 때문이다. 이를 토대로 중금리대출 확대나 신규 서비스 출시에 속도를 내 진정한 금융권 '메기'로 거듭나겠다는 계획이다.

7일 최종구 금융위원장은 서울시청에서 '인터넷전문은행 규제혁신 현장 방문' 행사를 가졌다. 최 위원장은 금융 혁신의 일환으로 인터넷전문은행법의 조속한 입법을 추진하겠다고 밝혔다. 인터넷전문은행의 발목을 잡고 있는 은산분리를 완화해 규제 혁신의 첫 사례로 삼겠다는 얘기다.

이 자리에는 문재인 대통령이 참석해 힘을 실었다. 그동안 은산분리 원칙을 고집해왔던 문재인 정부가 혁신 성장에 방점을 두면서 규제 완화로 선회했다는 분석이다.

정부가 은산분리 완화에 시동을 걸면서 인터넷전문은행은 활로를 찾을 전망이다. 은산분리는 산업자본이 소유한 은행 지분을 10% 이하로만 소유하도록 제한하는 규제다. 이에 가로막힌 인터넷전문은행은 출범 1년 만에 성장 정체에 부딪히면서 돌파구가 절실한 상황이다.

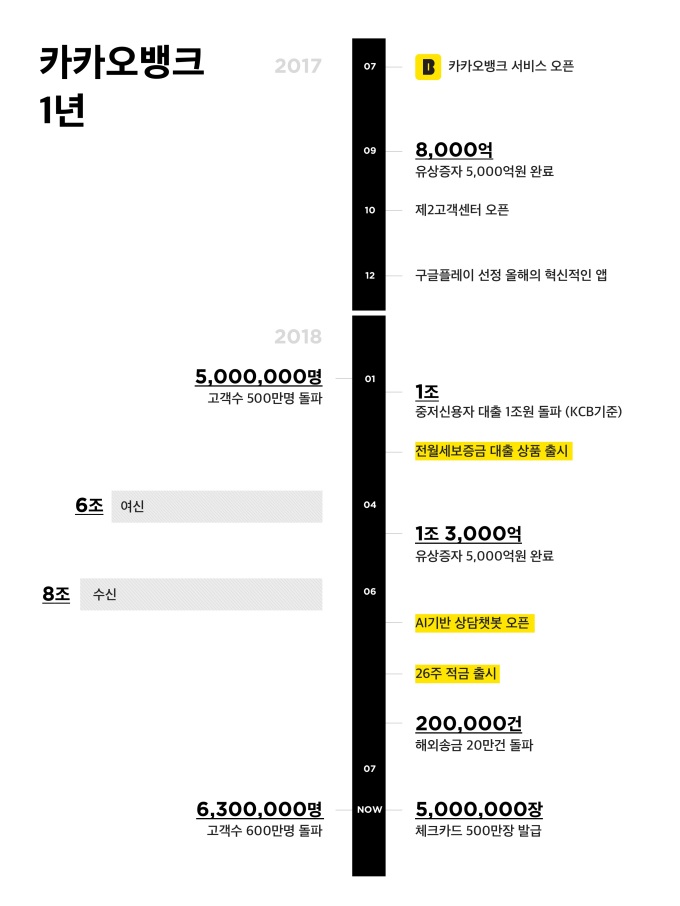

케이뱅크와 카카오뱅크는 고객수 700만명, 대출액 8조원을 바라보고 있다. 출범 1년 만에 가계대출 증가액에서 시중은행과 어깨를 나란히 할 정도로 성장했지만 속도는 급격히 떨어지고 있다.

카카오뱅크의 월별 대출 증가액은 지난해 8~9월 1조원대에서 올 2~5월 3000억원대로 감소했다. 수신 증가액도 지난해 8월에 2조원대에서 지난 5~6월엔 3000억원대까지 떨어졌다.

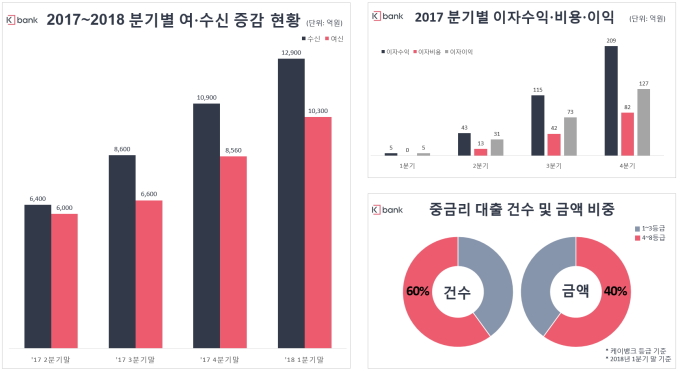

케이뱅크의 상황은 더 좋지 않다. 국내 1호 인터넷은행으로 출발하고도 증자에 어려움을 겪으며 후발주자인 카카오뱅크와 격차가 벌어졌다.

케이뱅크는 지난해 9월 1000억원의 유상증자를 단행한 후 5000억원 규모의 추가 증자를 추진했지만 난항을 겪었다. 시기가 계속 지연되다가 계획보다 줄어든 1500억원 규모로 증자 문턱을 가까스로 넘었다.

그 사이 대출 상품 판매는 가다 서다를 반복했고 올해 2분기 출시하려던 아파트 담보대출도 시기가 늦어지고 있다.

이 같은 상황에서 은산분리 족쇄가 풀리면 성장에 속도를 낼 수 있다. 안정적인 자본을 바탕으로 새로운 서비스를 선보여 금융권에 혁신을 불어넣는 것은 물론 새로운 일자리 창출에 나설 예정이다.

카카오뱅크는 인터넷은행 출범 취지에 맞게 중금리대출을 확대할 계획이다. 지난 1년간 누적된 고객 데이터 및 비식별화 분석 등을 통해 축적된 데이터를 기반으로 중·저신용자의 금융 부담을 낮출 수 있는 대출 상품을 확대한다는 것. 카카오뱅크에서 대출이 거절된 고객들도 카카오뱅크와 연계한 카드사·캐피탈사·저축은행 등 제2금융권 회사에서 대출을 받을 수 있는 '연계대출'도 선보인다.

이어 세계 최대의 송금 결제 네트워크 기업인 웨스턴유니온(Western Union)와 업무 협약을 맺은 '모바일 해외 특급 송금 서비스', 신용등급을 조회할 수 있는 '신용정보 조회 서비스'가 출시를 앞두고 있다.

케이뱅크도 사업 포트폴리오 다변화에 본격적으로 나설 전망이다. 올해 아파트담보대출, 간편결제, 법인뱅킹서비스 등 풀뱅킹 서비스를 갖출 채비다. 또 경쟁사인 카카오뱅크와 속도를 맞춰 공격적인 영업에 나설 것으로 보인다.

중장기적으로는 자본 규제에도 대비할 수 있게 된다. 인터넷전문은행은 오는 2020년부터 바젤Ⅲ 규제를 적용받는다. 자기자본비율(BIS) 8% 이상에 더해 보통주자본비율 4.5% 이상, 기본자본비율 6% 이상을 충족시켜야 한다. 손실보전 완충자본과 경기대응 완충자본도 확보해야 한다.

최 위원장은 "금융위원회는 인터넷전문은행과 함께 핀테크, 빅데이터 산업이 유기적으로 발전해 나갈 수 있도록 보다 적극적으로 대응해 나가겠다"며 "규제개선과 경쟁을 통해 보다 큰 혜택이 국민과 금융소비자에게 돌아가도록 하는 것이 금융혁신의 목표"라고 강조했다.

yrchoi@newspim.com