지난해까지 내실 강화에서 영업 확대

[서울=뉴스핌] 김승동 기자 = KB손보가 올해 대규모 후순위채를 발행할 예정이다. 오는 2023년 도입 예정인 새국제회계기준(IFRS17)의 선제적 대응과 함께 지급여력비율(RBC)을 높여 건전성을 제고하겠다는 게 표면적인 이유다. 여기에 올해 장기인보험에 집중, 내년 사업비 추가상각까지 대응하겠다는 전략도 녹아 있는 것으로 관측된다. 보험업법에서는 표준사업비 이상으로 집행한 사업비는 이듬해 비용으로 모두 상각해야 한다.

12일 보험업계에 따르면 KB손보는 최근 3790억원의 후순위채 발행을 결정했다. 이자율은 3.40%이며 상환기일은 오는 2031년 5월 13일이다. KB손보는 올해 8000억원의 후순위채를 발행한다는 계획이다.

대규모 후순위채 발행을 통해 RBC를 높이는 동시에 영업자금까지 확보하겠다는 게 KB손보의 복안으로 해석된다.

대규모 후순위채 발행의 직접적 효과는 RBC 제고다.

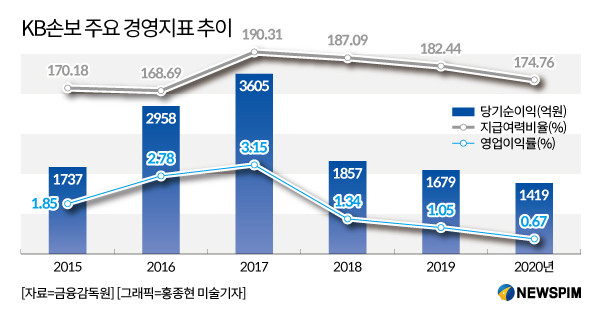

1분기 기준 KB손보의 RBC는 163.8%다. 전년 말 175.8% 대비 12%포인트 하락했다. 시중금리 하락에 따라 채권평가익이 줄어든데 따른 영향이다. 현재 시중금리가 상승추세를 그릴 것으로 예상됨에 따라 자본확충을 하지 않으면 금융당국 권고치인 150% 이하로 하락할 수 있었다.

후순위채 3790억원 발행 완료시 RBC는 약 192%까지 개선될 것으로 KB손보는 예상했다. 참고로 1분기 손보업계 평균 RBC는 234.2%다.

또 IFRS17에 선제적으로 대응도 가능하다.

IFRS17은 오는 2023년 도입된다. 다만 대차대조표를 작성시 전기(2022년)를 작성해야 한다. 사실상 내년부터 변경되는 회계제도가 적용되는 셈. 올해 대규모 자본확충으로 회계제도 변경에 따른 충격을 줄이려는 복안이다.

현가평가하는 보험부채를 시가평가 방법으로 바꾸는 게 IFRS17의 골자다. KB손보가 보유한 부채의 평균금리 대비 시중금리가 낮아 IFRS17 적용시 부채가 대폭 증가할 것이 예상된다. 이 경우 건정성도 악화될 수 있다. 이에 자본확충으로 회계제도 변경에 의한 건전성 악화를 사전에 차단하겠다는 전략이다.

아울러 영업자금 확보도 대규모 자본확충의 배경이다.

김기환 KB금융 CFO(최고재무책임자)가 올해 초 KB손보 신임 대표이사 사장으로 자리를 옮겼다. 이후 내실 강화에서 공격 영업으로 KB손보의 영업전략이 급변했다. 수익성 높은 장기보장성보험 판매에 집중하기 시작했다.

제조업의 경우 신계약 판매가 증가하면 이익도 증가한다. 반면 보험은 판매량이 증가하면 그해 이익은 줄어든다. 보험료를 할부로 내는 개념인 반면 사업비는 초기에 집행하는 특수성 때문이다. 이에 보험업법에서는 표준사업비 이상으로 집행한 사업비는 이듬해에 비용으로 집행(사업비추가상각)해야 한다고 규정했다.

올해 장기보장성보험에 집중할 경우 내년 초과한 사업비를 상각해야 한다. 이런 자본까지 마련해 놓겠다는 게 올해 대규모 자본확충의 배경인 셈이다.

업계 관계자는 "내실을 강화했던 KB손보가 다시 영업에 집중하고 있다"며 "RBC를 높이는 동시에 IFRS17에 선제적으로 준비하는 한편 내년 사업비추가상각까지 감안해 대규모 후순위채 발행을 결정했을 것"이라고 설명했다.

0I087094891@newspim.com