SK 흥행 불구 신용스프레드 연일 최고…175.6bp

"급한 자금은 CP 등으로 조달"…사모채 9% 육박

[서울=뉴스핌] 김연순 기자 = SK가 최근 회사채 수요예측에서 흥행에 성공하면서 그동안 얼어붙었던 회사채시장에 온기가 전달될 지 주목된다. 시장에선 "신용도가 높은 우량채 중심으로 회사채시장 분위기가 다소 호전됐다"고 평가하면서도 연말까지 회사채 시장의 얼어붙은 투자심리가 회복되기는 어려을 것으로 내다봤다.

1일 채권시장에 따르면 SK(AA+)는 전날 실시한 2300억원 규모의 회사채 수요예측에서 총 8600억원 규모의 주문을 받았다. 2년물 1000억원, 3년물 1000억원, 5년물 300억원으로 모집에 나서 각각 2700억원, 4150억원, 1750억원을 확보했다. 회사채 만기에 따라 5% 후반대~6% 초반대에서 금리가 형성될 것으로 보인다.

채권시장의 한 관계자는 "이번 SK 회사채 수요예측에서 국민연금이 기업의 민평금리와 비슷한 수준으로 참여한 것이 눈에 띈다"며 "우량 회사채를 중심으로 시장 상황이 다소 호전된 것으로 보인다"고 평가했다.

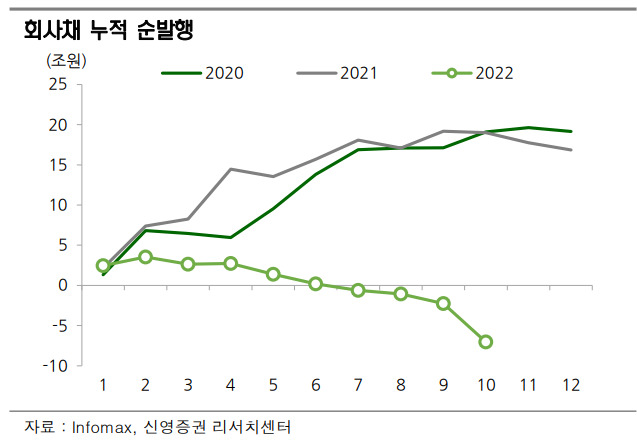

지난 10월 말 이후 강원도 레고랜드 사태로 공모 회사채 발행 물량은 전무한 상태였다. 한 달 만에 SK가 회사채시장의 한파를 녹인 셈이다. 오는 6일에는 SK텔레콤(AAA)이 3000억원 규모 회사채 수요예측에 나선다.

다만 연말까지 회사채 공모시장에서 SK 외 대기업들의 자금조달 움직임은 특별히 없는 것으로 파악된다. SK의 수요예측 흥행에도 불구하고 기업의 자금 조달 난이도를 가늠하는 신용스프레드(회사채 3년물 AA-등급 금리와 국고채 3년물 금리 간 차이)는 연일 급등하고 있기 때문이다.

금융투자협회에 따르면 전날 종가 기준 신용스프레드는 175.6bp(1bp=0.01%포인트)까지 올랐다. 글로벌 금융위기 직후인 2009년 4월29일 172bp를 넘어서는 수준이다. 신용스프레드가 커질수록 기업의 자금조달비용은 높아진다. 기업 입장에선 그만큼 자금 조달 여건이 좋지 않다는 의미다. 이에 대기업들도 연말까지는 최대한 몸을 웅크리며 시장 상황을 지켜보자는 분위기가 팽배할 것으로 보인다.

김상만 하나증권 수석 전문위원은 "연말에 대부분 기관들이 북클로징(투자마감)을 했고 그나마 연말 회사채를 사들였던 보험사들도 자금 여력이 없는 상황"이라며 "시장 자체가 개점 휴업 상태라 회사채를 통한 자금조달이 어려운 상황"이라고 진단했다.

증권사의 한 크레딧 애널리스트는 "시기적으로 연말 비수기로 유동성이 없는 상황에서 회사채 발행을 안할 뿐더러, 은행이나 한전이 채권을 안찍는다고 해서 시장 자금들이 회사채 시장으로 넘어가지는 않는 상황"이라고 전했다.

채권시장의 한 운용역은 "SK 외에 대기업군 중에서 (회사채 발행과 관련) 특별히 얘기나온 건 없다"며 "대기업의 회사채 자금 조달이 어려운 상황으로 급한 자금은 CP나 사모 방식으로 조달할 것으로 보인다"고 분석했다.

앞서 삼성중공업은 사모 2년물 회사채를 7.1%, 부산롯데호텔과 SK매직은 사모 1년물 회사채를 8.5% 수준에 발행했다.

y2kid@newspim.com