수입 617.8조·지출 682.4조…64.6조 적자

국가부채 1067.7조…순자산 510조 규모

[세종=뉴스핌] 정성훈 기자 = 지난해 나라살림 적자가 역대 최대인 117조원을 기록했다. 방역대응 등 1·2차 추가경정예산 편성으로 총지출이 크게 늘어난데다, 사회보장성기금 운용 수익마저 악화된데 따른 것이다.

국민연금, 사학연금 등 공적연금기금이 보유한 유동·투자자산이 감소하면서 전체 자산 규모 역시 30조원 가까이 쪼그라들었다. 유동·투자자산이 70조원 이상 줄었지만, 고속도로, 국도, 철도 등 유·무형자산 평가액이 늘면서 그나마 자산 감소폭을 최소화했다.

반면 코로나 위기극복, 민생안정 재원 마련 등을 명목으로 국채 발행이 늘면서 부채 역시 130조원 이상 늘었다. 특히 지난 한 해에만 재정적자 보전을 위해 찍어낸 적자부채만 84조원에 이른다.

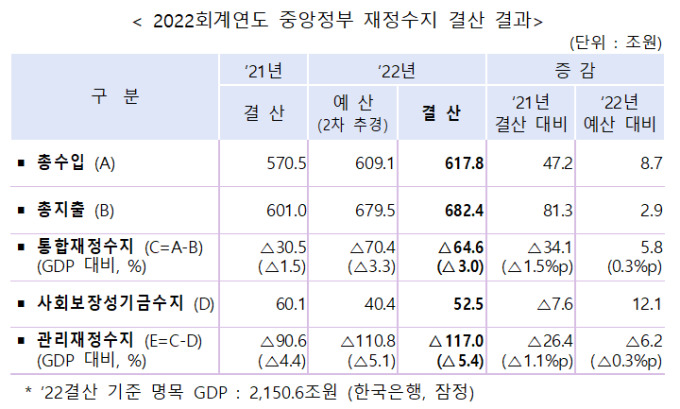

◆ 지난해 관리재정수지 117조 적자…GDP 대비 5.4% 수준

기획재정부가 4일 발표한 '2022년도 나라살림 결산 결과'에 따르면, 지난해 총수입은 617조8000억원으로 전년 대비 47조2000억원 증가했다. 총지출 역시 682조4000억원을 기록, 전년과 비교해 81조3000억원 늘었다.

총수입에서 총지출을 뺀 통합재정수지는 64조6000억원 적자를 나타냈다. 국내총생산(GDP) 대비 -3.0% 수준이다.

기재부는 총지출 증가 원인으로 "방역대응 등 1·2차추경에 따른 회계·기금지출이 증가했다"면서 "1차 추경에서 16조6000억원, 2차 추경에서 55조2000억원이 늘었다"고 밝혔다. 또 "세계잉여금을 활용한 지방교부세(금) 정산 등 세입세출 외에 지출이 11조6000억원 늘었다"고 덧붙였다.

정부가 재정수지의 주요 지표로 삼는 관리재정수지도 117조원 적자를 기록했다. 적자폭은 역대 최대 수준이다. 적자액은 GDP 대비 -5.4% 수준에 이른다.

관리재정수지는 통합재정수지에서 국민연금과 사학연금, 고용보험과 산재보험 등 4대 사회보장성 기금 수지를 뺀 수치다. 사회보장성 기금 수지는 매년 수십조원 규모 흑자를 기록해 왔다. 사회보장성기금에 돈을 내는 사람은 많지만, 돈을 찾아가는 사람은 상대적으로 적어서다.

지난해 사회보장성기금수지는 52조5000억원 흑자를 기록했다. GDP 대비로는 2.4% 수준이다. 기금별 흑자 규모는 국민연금이 52조7000억원, 사학연금 6000억원, 고용보험 -1조4000억원, 산재보험 6000억원 등이다.

정부는 사회보장성기금을 미래에 돌려줘야 할 돈으로 보고 통합재정수지에서 사회보장성기금을 제외한 관리재정수지를 재정수지의 절대 기준으로 삼는다.

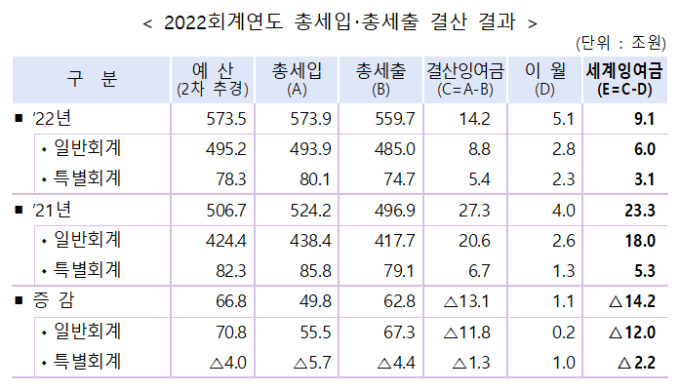

한편 총세입에서 총세출과 이월액을 뺀 세계잉여금은 9조1000억원(일반회계 6조원, 특별회계 3조1000억원)을 나타냈다. 세계잉여금은 정부가 쓰고 남은 돈을 의미한다. 지난해 총세입은 573조9000억원, 총세출은 559조7000억원, 이월액은 5조1000으로 집계됐다.

정부는 일반회계 세계잉여금 6조원을 국가재정법에 따라 처리할 예정이다. 4000억원 지방교부세, 1조7000억원 공적자금상환기금 출연, 그리고 1조2000억원은 채무상환에 쓰인다. 나머지 세입이입 등이 2조8000억원 정도 남는데, 이에 대한 활용은 고민 중에 있다.

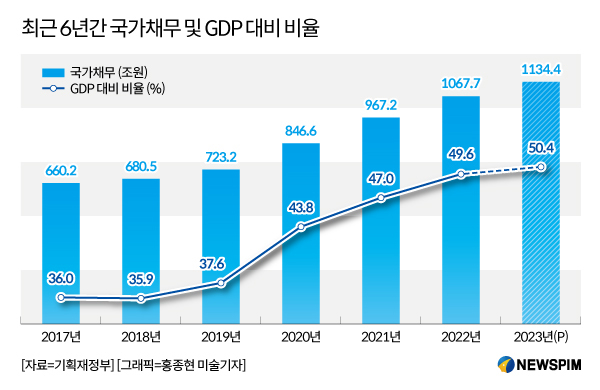

◆ 지난해 국가채무 97조 늘어난 1067.7조…GDP 대비 49.6%

지난해 중앙정부와 지방정부 채무를 합산한 국가채무는 1067조7000억원을 기록했다. 2021년 결산 기준으로 97조원 늘었으며, 이는 국내총생산(GDP) 대비 49.6% 수준이다. 다만 지난해 예산(1068조8000억원, 49.7%) 대비로는 1조1000억원 감소했다.

중앙정부 채무는 1033조4000억원으로 2021년 결산 대비 94조3000억원 증가했다. 일반회계 적자보전(82조6000억원), 소상공인시장진흥기금 예탁금(3조8000억원) 늘어난데 따른 것이다. 다만 지난해 예산 대비로는 4조3000억원 줄었다. 주택거래량 변동으로 주택채가 3조7000억원 감소(85조9000억원→82조2000억원)했다.

지방정부 순채무는 34조2000억원을 기록했다. 지난 2021년 결산액(31조5000억원)보다 2조7000억원 늘었다. 지난해 예산(31조1000억원) 대비로는 3조1000억원 증가했다. 순채무는 지방정부의 전체 채무 중 중앙정부에 대한 채무를 제외한 수치다.

|

국가자산은 2836조3000억원을 기록, 2021년 결산 대비 29조8000억원 감소했다. 우선 유동·투자자산이 1662조9000억원으로 2021년 결산 대비 70조8000억원 줄어들었다.

기재부 관계자는 "전세자금 대출 등 확대에 따라 융자금 채권은 증가(16조2000억원)했으나, 투자환경 악화로 공적연금기금 보유 유동·투자자산이 감소했다"고 이유를 밝혔다.

지난해 국민연금은 41조7000억원, 사학연금이 1조5000억원, 공무원연금과 군인연금 각각 1조3000억원, 1000억원의 적자를 냈다.

정희갑 재정관리국장은 "국민연금 기금 등 공적연금기금 운용 손실로 국가재무제표상 운용 감소가 약 70조8000억원 발생하게 됐다"면서 "2021년의 경우는 코로나 회복 국면에서 유동 투자 자산이 214조5000억원 큰 폭으로 증가했기 때문에 이러한 기저효과가 큰 영향을 미쳤다고 볼 수 있다"고 설명했다.

이어 정 국장은 "일례로 국민연금의 2021년 수익률은 10.8%였는데, 지난해 수익률은 마이너스 8.2% 수준"이라며 "이 갭이 19% 정도 차이가 나면서 수익률도 악화됐다고 볼 수 있다"고 덧붙였다.

반면 지난해 유·무형자산은 2021년 결산 대비 21조8000억원 증가했다. 고속도로 및 국도 조성, 철도 전철화 등 사회간접자본(SOC) 투자 확대(11조9000억원) 및 일반유형자산(10조원) 등 증가에 따른 것이다.

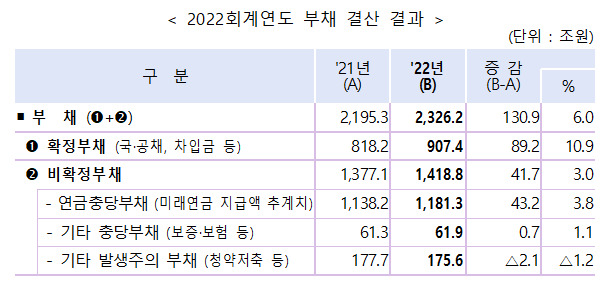

지난해 국가부채는 2326조2000억원으로, 2021년 결산 대비 130조9000억원 증가했다. 코로나 위기극복, 민생안정 재원 마련을 위한 국채 발행잔액 증가(84조9000억원) 및 연금충당부채 증가(43조2000억원) 등이 원인으로 꼽힌다.

국가부채는 상환일정이 정해져 지급시기·금액이 확정된 확정부채(국공채·차입금)와 비확정부채(연금충당부채 등)로 나뉜다. 지난해 확정부채는 89조2000억원 증가한 907조4000억원, 비확정부채는 41조7000억원 늘어난 1418조8000억원을 기록했다.

한편, 이날 국무회의에서 의결된 국가결산보고서는 감사원 결산검사를 거쳐 5월 말 국회에 제출될 예정이다.

기재부 관계자는 "정부는 이번 결산을 계기로, 재정건전성에 대한 보다 엄중한 인식하에 정부부터 허리띠를 바짝 졸라매고 재정준칙 법제화 등을 통해 건전재정 기조를 정착시키겠다"고 강조했다.

이 관계자는 또 "2024년 예산안 편성 과정에서도 2022회계연도 결산내용을 반영해 무분별한 현금지원 사업 등 도덕적 해이와 재정 누수를 철저히 차단할 것"이라며 "재정 성과관리를 강화하고 민간투자를 활성화하며 국유재산을 적극 활용하는 등 예산 외 가용한 정책 수단을 총동원해 건전재정 기조를 일관되게 견지해 나갈 계획"이라고 밝혔다.

jsh@newspim.com