이 기사는 8월 17일 오후 3시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 기자 = 뉴욕 증시에서 꼬리가 몸통을 흔들어댈 위험이 자라나고 있다.

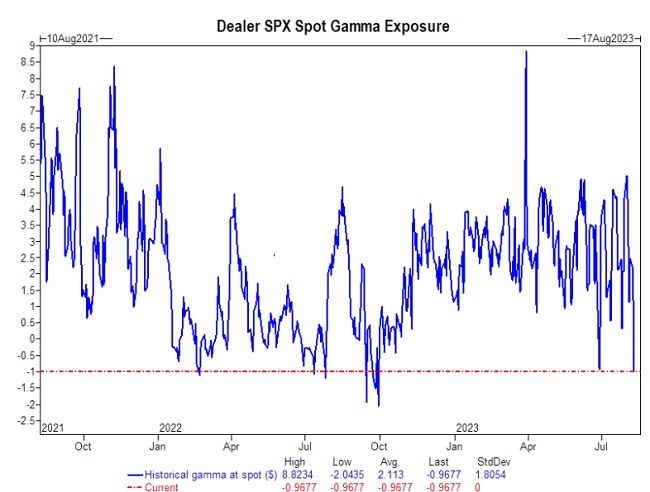

S&P500을 기초자산으로 한 옵션 시장에서 딜러(Market Maker :시장조성자)들의 순 포지션이 올 들어 처음으로 `네거티브 감마(쇼트 감마)`로 돌아서면서 기술적으로 시장의 일방향 쏠림이 확대될 수 있는 환경, 즉 변동성이 커지기 쉬운 환경이 조성됐다.

블룸버그가 소개한 11일자 골드만삭스 리포트에 따르면 S&P500 옵션시장에서 이들 딜러들의 순 포지션이 7개월간의 롱(long) 감마에서 벗어나 쇼트(short) 감마로 돌아섰다. 아울러 해당 순(net) 쇼트 포지션의 크기는 작년 10월 이후 최대를 기록했다.

이는 무엇을 의미할까. 변동성이 가라앉아있던 시장에서 변동성이 폭발하기 쉬운 시장으로 기술적 환경이 옮겨가고 있음을 뜻한다.

옵션 투자자들에게는 친숙한 내용이겠지만 - 델타(Delta)는 기초자산이 움직일 때 옵션 가격이 얼마나 변동하는지 보여주며, 감마(Gamma)는 기초자산 가격이 변할 때 그 델타(delta)가 얼마나 변하는지 보여준다.

누군가 옵션(콜이든 풋이든)을 매수하면 그 반대편에는 해당 옵션을 받아주는, 즉 옵션을 매도하는 플레이어가 있다. 옵션 시장 조성자들, 딜러들이다. 이들의 순 감마 포지션은 옵션 시장 참여자들의 포지션 변화에 따라 롱(long)과 쇼트(short)를 오가기 마련이다.

그리고 옵션을 매도한 딜러들은 흔히 `델타 헤징`을 통해 자신들의 포지션을 중립화한다.

이러한 헤지성 조정은 기초자산 가격의 변화에 맞춰 시시각각 이뤄지는데, 딜러들의 순포지션이 `롱 감마`인 상태에서는 이들의 델타 헤징이 시장의 변동성을 줄이는 방향으로 작동한다. 즉 기초자산 가격이 오를 때는 기초자산을 매도하고, 내릴 때는 기초자산을 매수하는 식이다.

그러나 그들의 포지션이 `쇼트(네거티브) 감마`로 돌아서게 되면 이들의 델타 헤징은 정반대로 움직인다. 기초자산이 오를 때는 기초자산을 매입해야 하고 내릴 때는 매도해 포지션 중립을 꾀한다. 위로든 아래로든 시장의 일방향 변동성을 키우는 쪽으로, 즉 쏠림을 심화하는 방향으로 이들의 델타 헤징이 작동하게 되는 것이다.

이런 환경에선 평온했던 시장이 변동성 폭풍 속으로 빨려들어갈 기술적 위험이 자라난다.

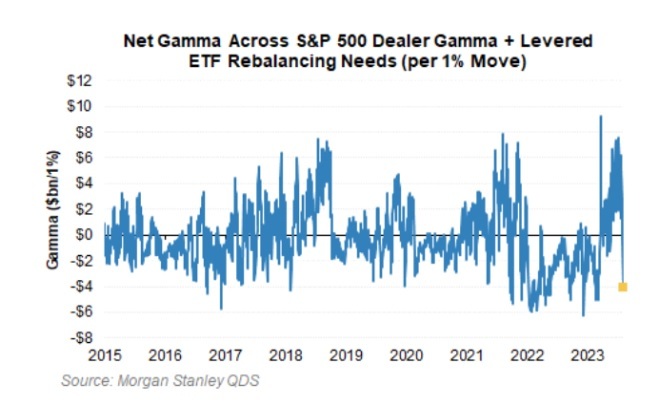

골드만삭스뿐만 아니라 모건스탠리 역시 같은 종류의 위험을 경고했다. 모건스탠리 모델에 따르면 딜러들의 감마 포지션은 최근 몇주 동안 80% 넘게 급감했으며 여기에다 ETF의 리밸런싱 수요까지 포함한 순 감마 포지션은 마이너스로 돌아섰다.

크리스토퍼 메트리(Christopher Metli)가 이끄는 모건스탠리의 퀀트 분석팀은 S&P500 옵션시장내 이러한 딜러들의 감마 포지션의 변화는 시장이 큰 변동에 더 민감하게 노출될 위험을 가리킨다고 했다.