이 기사는 8월 17일 오후 3시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 기자 = 옵션 시장내 딜러들의 포지션이 `쇼트 감마`로 돌아선 상황에서 시장의 신경을 긁는 것은 `네거티브 감마 이벤트`의 출현 가능성이다.

가령 옵션 시장 참여자들이 풋옵션을 많이 매수해 딜러들의 계좌에 풋옵션 매도가 쌓여 있는 경우를 보자.

통상 감마는 행사가격이 기초자산 가격에 가깝고 마감일이 다가올수록 높아지는데, 미결제 약정이 많이 남아있는 행사가격을 향해 기초자산이 떨어지기 시작하면 풋옵션 매도자인 딜러는 그때마다 기초자산을 매도해 헤지해야 한다.

많은 조건들이 안좋은 방향으로 몰리게 되면 이는 매도의 악순환 고리를 형성해 기초자산의 급락세를 초래하곤 하는데, 일명 `네거티브 감마 이벤트`다.

`네거티브 감마 이벤트`는 시장 참여자들이 콜옵션을 많이 매수해 딜러들의 계좌에 콜옵션 매도가 쌓인 경우에도 비슷한 순환 메커니즘을 따라 영향을 미친다. 기초자산 가격 상승이 딜러들의 기초자산 매수 헤지를 불러와 가격 급등세를 낳는 것이다.

이제는 기억에도 가뭇한 2021년초 게임스탑 주가의 폭등세가 대표적이다. 미국의 개미들이 십시일반 힘을 모아 게임스탑(GME) 공매도 세력에 지옥맛을 선사했던 사례다.

2021년 게임스탑 쇼크 이후, 그리고 제로데이 옵션이 도입된 이후 뉴욕 증시에서는 딜러들의 감마 포지션 변화가 관심거리가 됐다.

마침 하루짜리 옵션, 즉 제로데이 옵션의 거래도 폭발하고 있으며 투자자들의 옵션 투자 방향은 최근 풋옵션 매수 우위로 선회했다.

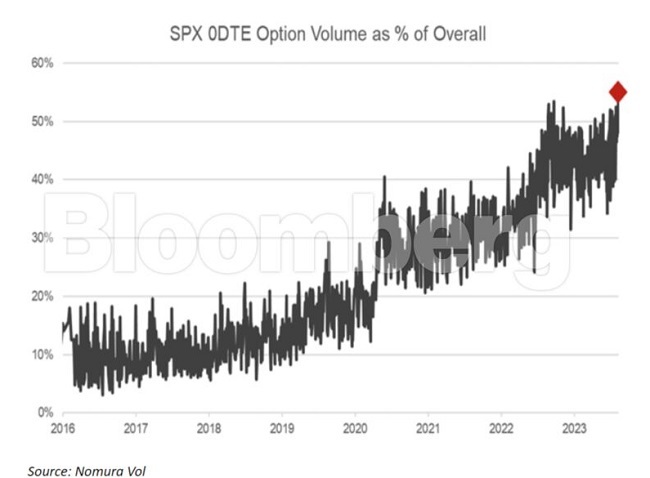

노무라에 따르면 지난주 목요일(10일) 기준, S&P500을 기초자산으로 한 제로데이 옵션은 186만계약에 달해 전체 S&P500 옵션 거래량의 55%를 차지했다. 사상최대 비중이다.

더구나 제로데이 옵션 거래자들의 콜/풋 레이시오는 지난 20일 동안 풋옵션 우위로 돌아섰다. 투자자들의 풋 옵션 매수 계약이 콜 옵션 매수 계약을 10% 가까이 웃돌고 있다.

해당 계약의 반대편에 서 있는 딜러들에서 풋옵션 매도가 늘면서 꼬리가 몸통(S&P500지수)을 아래쪽으로 잡아당길 장약이 쌓이고 있는 것이다.

딜러들의 포지션이 `쇼트 감마`로 돌아섰다 해서 늘 폭발적인 `네거티브 감마 이벤트`를 촉발하는 것은 아니다. 그러나 게임스탑 사례, 그리고 원유시장에서 벌어졌던 몇차례 쓰라렸던 기억 때문에 시장 참여자들이 알아서 몸을 사리는 상황이 연출되기도 한다.

더구나 후술하겠지만 수면 아래에서는 시장을 잠시 설레게 했던 7월말의 `최적 조합 내러티브`에 균열이 가고 있어 재료 측면에서도 시장을 흔들어 놓을 위험이 생겨나고 있다.

편의상 필자가 이름 붙인 `최적 조합 내러티브`란 연준 긴축 종료가 우호적인 글로벌 유동성 환경을 만들어내고(미국 국채 수익률의 하향 안정 및 달러 약세 트렌드에 대한 기대) 여기에 중국 지도부의 강력한 부양의지가 가세해 글로벌 실물경기의 모멘텀을 보강할 것이라는 기대에 해당한다.

그러나 주지의 사실이듯 8월 들어 이 내러티브는 미국과 중국 모두에서 빠르게 금이 가고 있다.