장기물 수익률 가파른 상승

자산시장 후폭풍 경계감

이 기사는 8월 23일 오후 4시19분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 월가가 미국 연방준비제도(Fed)의 이른바 피벗(pivot, 정책 전환)을 손꼽아 기다리고 있지만 구루들 사이에 저금리 시대가 사실상 종료됐다는 진단이 연이어 제기돼 주목된다.

2008년 미국 금융위기로 촉발됐던 이른바 '뉴 노멀'이 막을 내렸고, 금리가 위기 이전 수준으로 복귀하는 상황이라는 얘기다.

연준이 경기 부양을 위해 동원했던 제로금리 정책과 이른바 양적완화(QE)는 일부 시장 전문가들이 경고했던 하이퍼 인플레이션을 초래하지 않았지만 장기간에 걸쳐 자산 인플레이션을 일으켰다.

전례 없는 저금리를 지렛대 삼아 주식을 필두로 채권과 원자재, 부동산까지 자산시장 전반에 상승 열기가 확산된 것.

상황은 신종 코로나바이러스(코로나19) 팬데믹 사태를 계기로 달라졌다. 미국 소비자물가가 40여년래 최고치로 치솟자 연준은 제로 수준의 연방기금 금리를 5.25~5.50%까지 과격하게 올렸고, 2022년 뉴욕증시가 베어마켓에 진입했다.

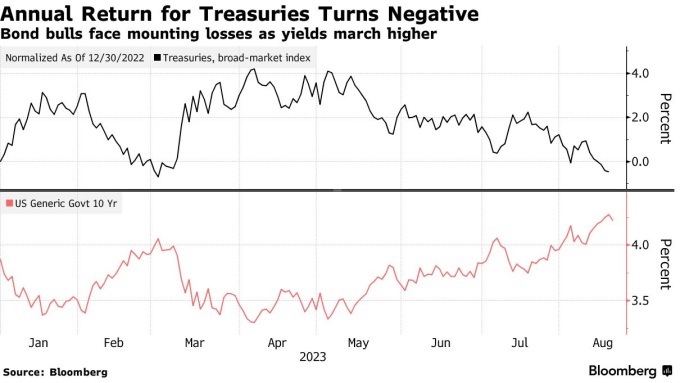

2023년 초부터 고물가 진화와 금리인상 종료 및 인하 기대감이 번지면서 주가가 강한 반등을 이룬 가운데 최근 시장금리 급등이 투자 심리를 압박하는 모양새다.

8월22일(현지시각) 업계에 따르면 정책 금리에 가장 민감한 2년 만기 국채 수익률이 4.5bp(1bp=0.01%포인트) 오르며 5.035%를 기록, 3월8일 이후 최고치를 나타냈다.

장기물 국채 수익률도 상승세가 두드러진다. 최근 10년물 수익률이 4.339%까지 오르며 금융위기 직전인 2007년 11월6일 이후 최고치로 올랐고, 30년물 수익률 역시 4.455%로 2011년 4월27일 이후 최고치 기록을 세웠다.

지난 6월과 7월 미국 소비자물가지수(CPI)가 연율 기준 각각 3.0%와 3.2%를 기록, 고물가가 한풀 꺾인 상황에 국채 수익률이 상승 흐름을 타는 데 대해 8월 25~27일로 예정된 잭슨홀 미팅과 무관하지 않다는 분석이 힘을 얻는다.

제롬 파월 의장이 추가 금리 인상을 시사하는 한편 높은 수준의 금리가 예상보다 장기간 유지될 수 있다는 발언으로 투자 심리를 냉각시킬 가능성이 점쳐진다.

TD증권의 제너디 골드버그 채권 전략 헤드는 8월22일 마켓워치와 인터뷰에서 "파월 의장이 이번 잭슨홀 미팅에서 '더 높고 더 오랜' 고금리를 언급할 전망"이라며 "다만, 9월 금리인상 가능성을 직접적으로 밝힐 여지는 낮다"고 말했다.

도이체방크는 보고서를 내고 2010년대 초반과 정면으로 대조되는 상황이 전개되고 있다고 판단했다.

당시 연준은 리먼 브러더스 파산과 서브프라임(비우량) 모기지 사태에 대응하기 위해 기준금리를 제로 수준으로 떨어뜨렸고, 투자자들은 초저금리로 인한 주가 상승의 단맛을 즐기면서도 언젠가 금리가 상승 추세로 돌아설 것이라는 경계감을 떨치지 못했다.

하지만 역대급 저금리는 예상보다 장기화됐고, 대다수의 투자자들이 자산시장의 유포리아에 안주하는 움직임이 확산됐다.

이번에는 투자자들이 가파르게 오른 기준금리가 인하되기를 기다리고 있지만 고금리가 예상보다 장기화되는 그림이 전개될 것으로 도이체방크는 예상한다.

시카고상업거래소(CME)에 따르면 채권 트레이더들은 연준의 첫 금리 인하가 2024년 3월 단행될 가능성에 베팅하고 있다. 이와 별도로 골드만 삭스는 보고서를 내고 첫 금리 인하 시기를 2024년 2분기로 예상했다.

2023년 3월 실리콘밸리은행(SVB)이 파산했을 때 일부 투자자들은 정책자들이 당장 기준금리를 내릴 것으로 기대하기도 했다.

도이체방크는 2010년 금리 인상이 지연됐던 것처럼 금리 인하 시기가 월가의 기대치보다 크게 지연될 것이라고 주장했다.

higrace5@newspim.com