금리인하 시점 도래, 고배당 은행주 매력 부각

이 기사는 8월 21일 오전 10시44분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = 금주 중국 본토 A주에서 가장 눈에 띄는 상승세를 연출하고 있는 은행 섹터의 본격적인 랠리 기대감이 커지고 있다.

은행주의 랠리 속에 20일 중국 6대 국영은행 중 하나인 공상은행(ICBC 601398.SH)은 전날에 이어 다시 한번 역대 최고치를 경신했다. 이와 함께 시가총액(시총)은 2조2800억 위안까지 뛰며 차이나모바일(600941.SH, 2조2600억원)을 제치고 A주 시장에서 최고의 시총을 자랑하는 '황제주'의 타이틀을 다시 거머쥐었다.

'황제주'의 변동은 투자 노선 변화 기류가 조성되고 있다는 뜻으로 해석할 수 있고, 향후 시장 투자 트렌드와 기관 투자금의 유출입 동향에 영향을 미칠 수 있다는 점에서 큰 의미가 있다.

이 같은 은행주의 상승세는 A주 시장에서 더욱 견고히 자리를 잡아가고 있는 고배당 투자전략과 밀접한 관련이 있다. 9월 미국 연방준비제도(연준)의 금리인하 관측에 무게가 실리고 중국 금리의 추가 인하 가능성이 지속적으로 제기되는 가운데, 금리 인하 시 밸류에이션 개선이 기대되는 우량 고배당주 투자전략은 남은 하반기에도 유효할 전망이다.

A주 고배당 영역의 대표주자이면서 최고의 저평가 매력까지 갖춘 은행 섹터에 대한 시장의 관심이 높아지는 가운데, 은행주의 투자가치를 중간 점검함으로써 금리인하 시행으로 더욱 주목 받을 고배당주 투자전략에 사전 대비해 보고자 한다.

|

◆ '배당+밸류+실적' 우위, 주가상승폭 1위

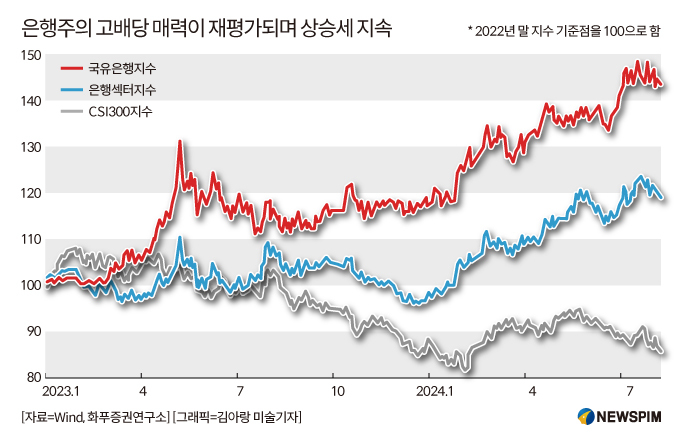

올해 A주 주요 섹터의 주가 흐름을 살펴보면, 은행 섹터는 상승폭 기준으로 압도적인 1위 자리를 차지했다. 배당, 밸류에이션, 실적의 3가지 측면에서 우위를 갖춘 은행 섹터의 투자매력이 부각되며 기관 투자자들이 보유비중을 지속적으로 확대한 데 따른 영향이다.

중국 증권∙금융정보 제공업체 퉁화순(同花順) iFinD가 제공한 데이터에 따르면 신은만국(申銀萬國∙선완) 증권이 분류한 31개 1급 섹터 중 은행 섹터는 가장 높은 19.08%의 연내 주가 상승폭을 기록했다.

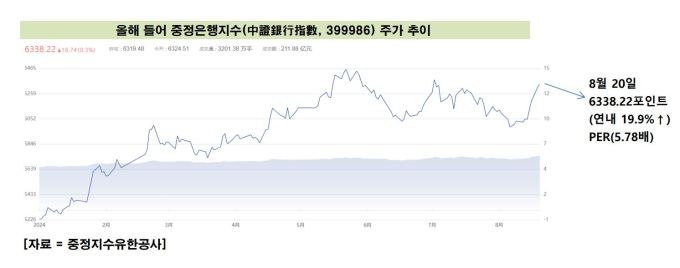

중국 A주 대표지수 산출업체 중정지수유한공사가 42개 대표 은행주의 주가를 반영해 산출한 중정은행지수(中證銀行指數, 399986)를 기준으로 할 때도 올해 들어 8월 20일까지 은행 섹터의 연내 누적 주가 상승폭은 20%에 달하는 것으로 집계됐다.

연초 대형 국유 상업은행을 중심으로 연출되던 은행주의 상승세는 점차 중소형 상업은행으로 확장, 은행 섹터 전반의 주가 상승폭을 확대를 견인하고 있다.

|

은행주가 올해 이처럼 주가를 높일 수 있었던 가장 핵심적인 배경은 고배당 매력 때문이다.

올해 A주 시장에서 우량 성장주에 대한 투자 기회는 상대적으로 적었던 반면, 중간 배당(기업이 회계연도 중간에 이사회의 결의를 거쳐 주주들에게 영업연도 중 1회에 한해 배당금을 지급하는 것) 등으로 배당 매력을 한층 더 확대한 고배당주는 A주의 확실한 투자방향으로 자리잡았다.

배당지수는 지난주 1.64%의 상승폭을 기록했고, 8월 19일 하루 동안에만 1% 올랐다. 올해 들어 누적 상승폭은 6.78%로 같은 기간 상하이∙선전 양대 증시의 300대 우량주의 주가를 반영해 산출한 후선300(滬深300∙CSI300) 지수의 상승폭 대비 9%포인트 높은 수준이다.

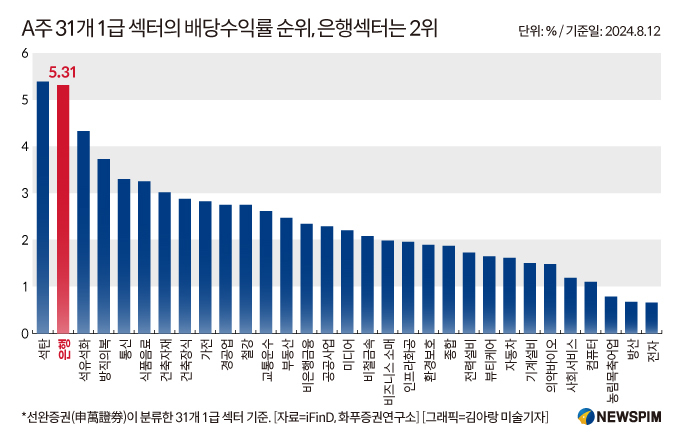

은행은 A주의 대표적인 고배당 섹터로 평가된다.

중국 증권∙금융정보 제공업체 퉁화순(同花順) iFinD가 제공한 데이터에 따르면 신은만국(申銀萬國∙선완) 증권이 분류한 31개 1급 섹터 중 은행 섹터는 8월 12일 종가 기준으로 배당수익률이 5.31%로 석탄 섹터에 이어 2위를 차지했다.

|

여기에 여전히 낮은 밸류에이션은 은행주가 보유한 또 다른 투자 매력 중 하나다.

중국 증권 데이터 제공업체 동방재부망(東方財富網)이 산출한 은행 섹터의 12개월 선행 주가수익비율(PER)은 8월 20일 기준 5.96배, 중정지수유한공사가 산출한 PER은 5.78배로 전체 섹터 중 여전히 가장 낮은 수준을 보이고 있다.

은행과 함께 대표적인 A주의 고배당 섹터로 꼽히는 석유석화와 석탄 섹터의 PER은 같은 기간 각각 11.47배와 11.86배로 은행과 공정건설(10.8배)에 이어 낮은 수준으로 3위와 4위를 차지했다.

펀드 기관 투자자들은 올해 은행주에 대한 강력한 선호도를 나타내며, 2분기에도 순매수 상태를 유지했다.

중국 증권∙금융정보 제공업체 퉁화순(同花順) iFinD가 제공한 데이터에 따르면, 특히 전날 A주 황제주 자리를 재탈환 한 공상은행(ICBC 601398.SH) 주식을 지속적으로 매수해왔음을 알 수 있다.

올해 상반기 공상은행은 377개의 펀드가 보유했으며, 총 보유량은 18억5836만9100주로 2분기에만 780만100주가 증가했다. 펀드가 보유한 전체 유통주에서 차지하는 비중은 0.52% 정도였다.

이로써 공상은행은 중국 국영 광물 개발업체이자 비철금속 섹터의 대장주인 자금광업(601899.SH)에 이어 두 번째로 높은 펀드 보유량을 기록했다.

<금리인하 시점에 조명 '고배당 전략'②③ 은행주 랠리 견인>으로 이어짐.

pxx17@newspim.com