지주사 요건 충족 마감기한은 내년 2월까지...바이오랜드-대원강업은 과제

[서울=뉴스핌] 남라다 기자 = 현대백화점그룹이 올 한해 지배구조 개편을 위해 숨가쁘게 달려 왔다. 지주사 요건을 충족해야 할 마감 시한도 4개월 앞으로 다가왔다.

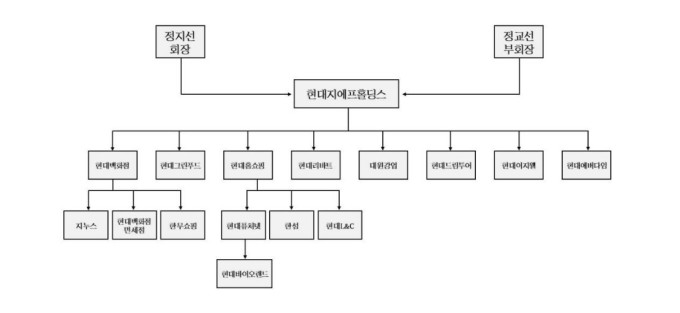

현대백화점그룹은 완전한 단일 지주사 체제로 전환하기 위해 마지막 퍼즐을 맞추기에 총력을 기울이는 모습이다. 현재 자회사와 증손회사 흡수합병과 지분 정리를 위한 막바지 절차를 밟고 있다. 아직 과제는 남아 있다. 이제 현대바이오랜드와 대원강업의 지분 해결이 지상 과제다.

◆지배구조 개편, 9부 능선 넘었다

5일 업계에 따르면 현대지에프홀딩스는 내년 2월까지 지주사 요건을 충족해야 한다. 남은 기한은 넉 달여밖에 남지 않았다.

독점규제 및 공정거래에 관한 법률에 따르면 지주사 요건은 신규 설립 또는 전환 시점으로부터 2년 이내에 충족해야 한다. 현대지에프홀딩스 작년 3월 지주사로 전환해 내년 2월까지 지주사 요건을 갖춰야 한다.

가장 먼저 풀어야 할 숙제는 자회사와 증손회사 지분 비율이다. 지주사는 상장사는 30%, 비상장사는 50% 이상의 지분을 보유해야 한다.

이에 현대백화점그룹은 지난해 11월 현대지에프홀딩스 출범 이후 단일 지주체제 완성에 속도를 내고 있다. 우선 현대지에프홀딩스는 올 4월 초 현대홈쇼핑 주식 300만주을 공개매수했다. 이는 발행 주식 총수의 25%에 해당하는 규모로, 주당 매수 가격은 6만4200원이다.

이번 공개 매수로 현대지에프홀딩스의 현대홈쇼핑 보유 지분은 기존 25%에서 50%(600만1500주)로 늘어났다. 이를 통해 지주회사의 행위 제한요건을 일부 해소했다.

지난 9월 2일에는 현대백화점이 완전 자회사인 '현대쇼핑'의 흡수합병 절차를 마무리했다. 이 합병으로 현대쇼핑은 공식적으로 해산했다. 현대백화점은 현대쇼핑의 발생주식 100%를 소유하고 있는데 흡수합병 시 무증자 합병을 결의해, 최대주주인 현대백화점의 주식과 지분율 변동은 없다.

지난 달 23일엔 한섬이 화장품 자회사인 '한섬라이프앤'을 흡수통합했다. 이로써 한섬라이프앤은 소멸하게 됐다. 현대지에프홀딩스의 손자회사 한섬이 증손회사 한섬라이프앤의 지분 100% 확보함으로써 지주사 요건 하나를 해결한 셈이다. 이로써 현대지에프홀딩스의 단일 지주사 체제 전환이 9부 능선을 넘겼다는 평가다.

◆다음 스텝은 바이오랜드·대원강업

한섬라이프앤의 지분 구조를 해결한 현대백화점그룹의 다음 스텝은 현대바이오랜드와 대원강업 지분 정리가 될 전망이다.

현재 현대백화점그룹은 현대지에프홀딩스 아래 현대홈쇼핑(자회사)→현대퓨처넷(손자회사)→현대바이오랜드(증손회사)로 이어지는 지배구조를 갖고 있다. 지주사 요건 충족을 위해 증·손자회사의 지분을 100% 보유해야 하는 점을 고려할 때, 현대바이오랜드를 매각하거나 손자회사로 격상시켜야 한다. 현대바이오랜드는 화장품과 건강기능식품 등을 생산·판매하는 회사다.

다만 현대바이오랜드를 매각할 가능성을 완전히 배제할 수 없으나, 올해 상반기 호실적을 기록하는 등 새로운 성장동력으로 자리매김해 나가고 있는 점을 감안하면 매각 가능성은 낮다는 시각이 우세하다.

현대바이오랜드는 올해 3분기까지 누적 매출과 영업이익 모두 역대 최대 실적을 달성했다. 현대바이오랜드는 올 1~3분기 누적 매출이 980억원으로 전년 대비 24.8% 증가했다. 같은 기간 영업이익은 136억원으로 47.3% 크게 늘었다.

남은 선택지는 현대퓨처넷이 현대바이오랜드의 지분 100%를 보유하거나 자금 동원력이 있는 다른 계열사를 활용하는 방안이다. 현재 현대퓨처넷이 보유한 현대바이오랜드 지분은 35%에 그친다. 현대퓨처넷이 현대아이오랜드를 흡수통합하려면 향후 추가로 65%의 지분을 더 사들여야 한다.

대원강업도 추가로 지분을 확보해야 할 자회사다. 자동차 부품회사인 대원강업은 현대백화점그룹의 사돈 회사다. 정교선 현대백화점그룹 부회장(兼 현대홈쇼핑 회장)이 허재철 대원강업 회장의 장녀 허승원씨와 결혼해 허 회장의 맏사위다.

현대백화점그룹은 2009년 대원강업이 적대적 인수합병에 휘말리자 대원강업 지분 7.67% 인수한 뒤 본격적으로 경영에 참여했다. 2022년 정교선 부회장이 이끄는 현대그린푸드가 허재철 대원강업 회장 등 특수관계인 4인이 보유한 주식 876만1073주(지분율 14.13%)를 384억원에 취득해 대원강업 최대주주로 올라선 바 있다.

현재 현대지에프홀딩스가 보유한 대원강업의 지분율은 22.7%다. 내년 2월까지 지주사 요건을 갖추려면 대원강업 지분 7.3%을 추가로 매입해야 한다.

현대백화점그룹은 현재 지분구조 개편이 필요한 자회사와 증손회사를 어떤 방식으로 정리할지와 관련해 다양한 방안을 강구하고 있다는 입장이다.

현대백화점그룹 관계자는 "아직 지주사 요건 충족 방식을 확정하지 못했다"면서 "현재 다양한 방안을 놓고 검토하고 있다"고 말했다.

nrd@newspim.com