관련 점유율 현재 24%서 올해 35% 전망도

매출액 추정치는 꾸준히 상향, 주가는 하락

월가 1년 내 44% 반등 상정, "견실 성장 계속"

이 기사는 1월 16일 오후 4시11분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<'2년 만에 반토막' AMD ①엔비디아에 열세? 그래도 박하다>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 데이터센터용 CPU에서도 유사한 성과를 보인다. 작년 3분기 점유율은 24.2%로 전분기 대비 0.9%포인트 늘었다. EPYC 프로세서(EPYC 시리즈는 일반 데이터센터와 AI 데이터센터 모두를 대상으로 설계된 제품군)를 위시한 결과다. 데이터센터용 CPU는 일반 개인용컴퓨터 CPU와 비교할 때 가격대가 훨씬 높은 고부가가치 제품에 속한다. AI 데이터센터용 GPU보다는 가격대가 낮은 제품이라는 점을 감안해도 이익률 개선을 기대할 수 있는 주목할 만한 지표라는 분석이 나온다.

3. 인텔 부진 발판

관련 시장에서의 약진은 인텔의 경쟁력 약화를 자양분으로 삼은 결과이기도 하다. 그렇다고 AMD의 경쟁력 강화 없이는 성립될 수 없는 결과다. 통상 개인용컴퓨터(PC)나 데이서센터용 칩 시장은 보수적인 곳으로 인식되는데 이는 새로운 제품을 도입할 때 상당한 비용과 시간 투자를 요하는 품질 검증 과정을 거친다는 점과 관련이 있다. PC 시장은 데이터센터와 다르게 최종소비자의 선택권이 존재하기 때문에 진입장벽이 비교적 낮지만 안전성이나 제품 신뢰를 중시하는 근본적 특성은 변하지 않는다.

신중한 의사결정이 요구되는 곳에서 인텔의 경쟁력 약화에 따른 고객 이탈은 AMD의 점유율 기반을 확고히하는 기회가 된다. 서버 CPU 시장에서 인텔의 패착은 7나노 제조 공정으로의 전환 과정에서 겪은 제품 출시 지연과 안전성 문제다. TSMC의 5나노 공정을 사용하는 AMD에 기술적 우위를 내주게 된 배경이다. 또 데이터센터 운영업체가 민감하게 반응하는 전력 효율성 측면에서도 AMD가 앞서는 것(EPYC는 코어당 전력 소비가 인텔 제온 대비 30% 정도 낮음)도 점유율 상실의 이유다.

여전히 인텔은 데이터센터 CPU 시장에서 약 76%의 점유율을 차지하며 지배적 위치에 있지만 현재의 추세에 비춰 볼 땐 AMD에 점유율 확대 여지가 많다는 것이 설득력 있는 해석이라는 설명이 제시된다. 애널리스트 사이에서는 올해 AMD가 관련 시장 점유율을 30~35%까지 확대할 수 있다는 전망도 나오고 있다. 루프캐피털은 기본 시나리오로 2028년까지 AMD가 PC(데스크톱+PC)와 데이터센터를 합친 CPU 시장에서 점유율(각각 현재 23.9%, 24.2%)을 10%포인트 늘릴 것으로 봤다.

|

AI 데이터센터용 GPU 판매가 기대에는 못 미친다지만 절대 규모 면에서 괄목할 성과를 보인다. 2023년 12월 MI300을 내놓은 뒤 바로 이듬해 분기인 작년 1분기에 약 10억달러 판매액을 달성했고 3분기는 15억달러를 넘겼다. AMD가 차후 관련 시장의 성숙기 때에도 높은 성장률을 달성할지는 나중에 알 일이지만 당장의 실적 자체는 우수하다고 평가할 수 있다. AMD는 기대에 미달한 4분기 매출 전망치를 내놓으면서도 MI300 시리즈 제품군에 대해서는 "중요한 성장 동력으로 자리잡고 있다"며 강건한 수요가 지속되고 있음을 밝혔다.

4. "40%대 반등 기대"

월가 애널리스트들이 예상하는 향후 1년 동안의 연간(포워드) 매출액 추정치는 주가와 반대로 꾸준한 상향 추세다. 코이핀이 집계한 애널리스트 컨센서스에 따르면 작년 3분기 실적 발표 전 포워드 매출액은 293억4000만달러였다가 현재 305억7000만달러로 4% 상향됐다. 현재 투자자들의 단기적인 심리와 전문가들이 상정하는 펀더멘털 사이에 일부 괴리가 있음을 시사하는 대목이다.

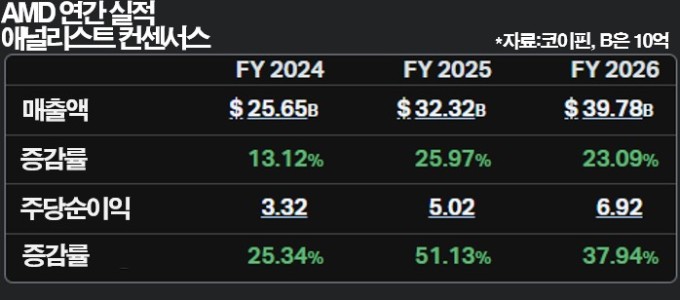

또 연도별 컨센서스를 보면 작년 전체와 올해 연간 매출액 추정치는 각각 256억5000만달러와 323억2000만달러로 각각 13%와 26%의 증가율이 예상된다. 2026년 397억8000만달러로 23%의 증가세가 예상되고 있다. 루프캐피털은 2028년 연간 매출액이 550억~600억달러로 올라설 것으로 전망했다. 당분간은 안정적이고도 높은 성장에 대한 기대가 엿보인다.

애널리스트들은 앞으로 1년 안에 AMD 주가가 40% 넘게 반등할 것으로 기대하고 있다. 앞서 PER 과거 평균치 회복을 상정했을 때보다 높다. 팁랭크스에 따르면 담당 애널리스트 31명이 제시한 목표가(12개월 내 실현 상정) 평균값은 173.28달러로 현재가 119.96달러보다 44% 높은 것으로 조사됐다. 투자의견은 21명이 매수, 9명이 중립, 1명이 매도로 매수론이 대다수로 파악됐다.

|

bernard0202@newspim.com