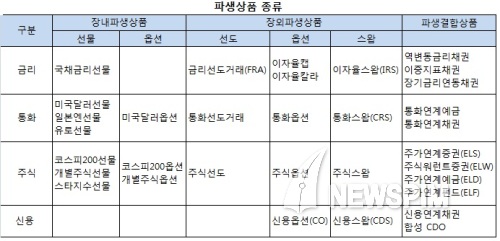

[뉴스핌=한기진 기자] 이달 말 발표를 앞둔 민관(民官) 파생상품시장 활성화 테스크포스(TF)가 거래활성화 방안의 윤곽을 잡아가고 있다. 코스피 선물옵션 만기를 늘리는 방안과 함께, 이른바 ‘공포지수’라 불리는 변동성지수인 VKOSPI 선물 시장 개설과 코스피200 미니선물 외에 상장지수채권(ETN)을 상품별로 나눠 도입한다. 다만 막판 조율단계에 있어 세부적으로 조정될 가능성은 열려있다.

5일 금융위원회가 주도하고 한국거래소, 금융투자협회가 참여하는 테스크포스에 따르면 파생상품시장 제도개선 방안으로 ELS 등 현물시장 위축을 막기 위한 신상품 및 상품 개선이 최우선 과제로 논의되고 있다.

우선 ETN은 금융위가 중위험 중수익 상품 확대와 파생상품 시장 개선을 위해 도입키로 밝힌바 있어, 이번 TF에서는 세부 내용을 검토하고 있다.

ETN은 채권의 성격을 갖는 구조화 상품으로 지수의 움직임과 연계해 약속한 수익을 돌려주기만 하면 되고 기초자산에 실제로 편입할 필요가 없다. ETF가 펀드로 자산운용사가 운용하는 반면 ETN은 증권사가 책임진다. 이 때문에 증권사의 채무불이행에 따른 위험이 있다.

현재 다양한 형태의 ETN 도입이 검토되는 가운데 변동성지수 ETN과 변동성지수 인버스 ETN이 유력하다. 파생상품 규제로 위축된 ELS 헤지 수요를 대체할 수 있는데다 투기적 수요도 충족시킬 수 있는 장점이 있다. 다만 변동성이 크고 투자자 보호 문제를 유발할 수 있어 VKOSPI 선물 시장 정착 이후로 미뤄질 전망이다.

이밖에 롱숏 지수 ETN, 커버드콜 ETN 등도 파생상품 위험평가액 100% 규제에 따른 대체 수요로 논의되고 있다.

만기가 20년 또는 30년인 장기국채선물을 기초자산으로 하는 선물을 거래소에 상장키로 하는 것도 민관의 이해가 맞아, 도입에 필요한 세부내용을 조율하고 있다. 특히 정부가 30년 만기 국채를 2012년 처음으로 발행하면서, 기관투자자에게 국채선물 매도로 장기 금리 상승 위험을 헤지(회피)할 수 있는 시장이 필요한 상황이다.

눈에 띄는 점은 업계가 요구한 시장 조성자(Market Maker) 제도 도입 여부다. 국채시장에서 거래활성화를 조성하는 국고채 전문 딜러(PD)와 같은 역할로, 인센티브를 주면 파생상품시장 활성화에 기여할 것으로 기대를 모으고 있다.

이 밖에 코스피200 선물옵션 장기물 상장도 검토되고 있다. 코스피200 옵션 만기는 최대 6개월이고 선물은 1년으로, 이들 만기를 각각 늘려 ELS 등 중위험 중수익 구조화상품의 원활한 헤지 역할을 할 수 있다는 것이다.

또 코스피200선물의 거래 단위를 10분의 1 수준으로 낮춘 코스피200미니선물 상장도 유동성 공급과 헤지 수단으로 유력하게 검토되고 있다. 미국과 일본에선 ‘미니 S&P500 선물’ ‘미니 나스닥100 선물’ ‘닛케이 225 미니선물’ 등이 활발히 거래되고 있다.

금융투자업계 관계자는 “ELS, 현물에서 헤지할 수 있는 신상품을 많이 요구했다”고 말했다. 금융위 관계자는 “이달 안에 TF에서 거래 활성화 방안을 내놓을 것”이라고 했다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)