[뉴스핌=김선엽 기자] 지난해 12월 26일 한국기업평가, 한국신용평가, 나이스(NICE)신용평가 등 민간 신평 3사는 동국제강의 신용등급을 일제히 'A+/부정적'에서 'A/안정적'으로 하향조정했다. 당시 NICE신평은 “주요 전방산업인 조선업의 신규 수주가 둔화되고 중국산 저가 물량이 유입되면서 최근 수익성이 저조하다”고 등급조정의 이유를 설명했다.

하지만 시장에서 이미 동국제강 회사채는 같은 등급(A+)의 회사채에 비해 저렴한 가격에 거래되고 있었다.

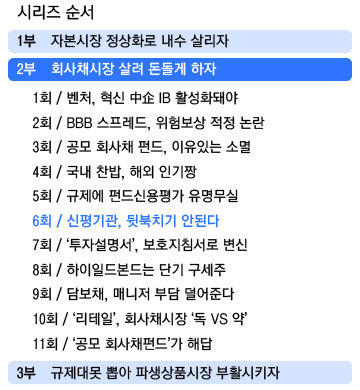

그림에서 나타나듯 지난해 6월 이후 동국제강의 '자기등급 대비 민평 스프레드'(동국제강의 신용등급이 A+라면, 동국제강 금리와 A+등급 회사채 민평금리와의 격차)는 꾸준하게 상승, 신용등급 조정 직전 44bp까지 벌어진 상태였다. 신용등급과 시장가격의 괴리가 발행한지 5개월이 지난 후에야 단행된 뒷북 평가인 것이다.

신평사들도 할 말이 없는 것은 아니다. 한기평과 NICE신평은 지난해 6월 중순, 동국제강의 등급전망을 '부정적'으로 조정하며 등급하향 가능성을 경고했다. 하지만 동국제강의 회사채 가격은 이들의 예상을 뛰어넘어, 훨씬 더 빠르고 크게 떨어졌던 것이다.

회사채 시장이 침체된 이유 중의 하나로 전문가들은 이와 같은 신평사의 뒤늦은 대처를 꼽는다.

시장에서 해당 회사채의 가격이 떨어지고 한참 지나고 나서야 신용등급을 낮춘다는 지적이다. 투자자들에게 '조기경보'를 발령한다는 신평사 본래의 목적에 부합하지 못한 채 '뒷북' 혹은 '확인사살'에 그친다는 평가다.

'뒷북'이면에는 평가수수료를 회사채 발행기업으로부터 받는 신용평가시장의 구조적 한계가 자리 잡고 있다.

◆ '발행건당 최대 5000만원' 회사채 발행기업 눈치보기 불가피

신평사가 올리는 매출의 4분의 3 이상은 피평가기관 즉 회사채 발행기업이 지불하는 평가수수료다.

신평사가 회사채 발행을 준비하는 피평가기관으로부터 받는 수수료는 기본수수료(해당 기업 총자산 규모에 따라 1000만원~3000만원)와 발행수수료(회사채 발행금액의 0.01%)를 합쳐 건당 대략 1500만원에서 5000만원 사이.

기관마다 차이는 있지만 이 수수료 수입이 신평사 매출의 75~100%를 차지한다. 신평사들은 저마다 마케팅 조직을 두고 기업을 상대로 영업을 한다.

특히 10여개 이상의 계열사로 뭉쳐진 그룹사들은, 한 곳이라도 원하는 평가결과를 받지 못할 경우 신평사를 단체로 바꿔 탈 수 있어 그만큼 입김이 세다. 기관투자자들이 신평사의 신용등급을 흘려듣는 이유도 이 때문이다.

이 같은 신평사 시장의 구조적 한계를 개선하려는 다양한 의견들이 제시되고 있다. 하지만 이해관계가 엇갈려 쉽게 합의점을 찾지 못하고 있는 실정이다.

신평사 쪽은 순환평가제(일정 기간이 지나면 피평가기업이 신평사를 교체하도록 강제하는 제도)나 의무지정제(회사채 발행을 위해서는 기업이 신평사 3개사 중 2개로부터 등급을 받아야 하는데,1개 신평사는 금융당국이 지정하고 1개는 기업이 자율적으로 선택하는 제도)를 요구한다.

한 신평사 관계자는 "우리는 기업처럼 돈이 있는 것도 아니고 당국처럼 권력이 있는 것도 아니다"라며 "교섭력을 준 다음에 책임 여부를 따졌으면 한다"고 말했다.

반면 일부에서는 공적기관을 설립해 기업과 신평사를 중개하도록 하면, 등급쇼핑(피평가 기업이 사전에 신용평가사들과 접촉, 높은 등급을 제시하는 기관에 평가를 의뢰이 사라질 것이라고 기대한다.

동국대학교 강경훈 교수는 "공적기관의 설립은 도입이 쉽지 않지만, 근본적인 해법이니만큼 검토해 볼 만 하다"고 말했다.

◆ 금융당국도 신용등급 선정에 ‘외압’

신용평가업계가 수수료 문제로 피평가기업에 ‘종속’된 상황에서 최근에는 금융당국이란 또 다른 외압을 만났다.

지난해 동양사태가 불거진 이후 11월 말 금융감독원은 동양그룹 계열사의 신용등급을 매긴 신평사들을 상대로 특별검사에 들어갔다. 고질적인 등급 인플레이션 현상을 들여다보겠다는 것이었다.

당국의 의지대로 특별검사 이후 신평사들의 등급조정은 독해진 측면이 있었다.

지난달 13일 NICE신평은 현대그룹 계열 내 주력사인 현대상선의 신용등급을 BBB로 하향조정하고 동시에 하향검토 대상에 등재했다. 또 현대엘리베이터(BBB+)와 현대로지스틱스(BBB+)도 하향검토 대상에 올렸다.

하루 뒤 한기평이 현대상선, 현대로지스틱스의 신용등급을 각각 ′BBB-′로 두 단계 낮췄고 같은 날 한신평은 현대그룹 3사의 신용등급을 투기등급인 ′BB+′로 무려 세 단계나 하향 조정했다.

'뒷북' 논란에 신평사들이 부담을 느낀 결과인 동시에, 구조조정을 지연시키고 있는 일부 기업들에 당국의 경고성 메세지가 간접적으로 전달된 것으로 업계는 평가했다.

하지만 지난주 최수현 금융감독원장이 신평사의 급격한 등급조정 행태에 대해 제동을 걸면서 신평사들은 말 그대로 '멘붕'이다.

최 원장은 "신평사의 급격한 등급조정 행태와 영향을 모니터링하고 등급조정 절차의 위규여부를 중점 점검하라"고 지시한 것으로 전해졌다.

신평사 한 관계자는 "우리는 계속 중간에 있었다고 생각하는데, 늦다고 뭐라 하더니 이번에는 너무 빠르다고 또 뭐라 한다"며 당혹감을 나타냈다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)