[뉴스핌=노종빈 기자] 최근 미국 주식시장에 비해 채권시장의 투자환경이 부진한 모습을 나타내면서 투자자들이 수익을 챙기기 어려운 장세가 이어지고 있다.

올해 내내 미국 국채 장기물과 단기물 간 수익률 격차인 스프레드는 줄어들었다. 과연 이 흐름이 내년에도 지속될지 투자자들이 촉각을 곤두세우고 있다고 CNBC가 30일(현지시각) 보도했다.

◆ 장단기 美국채 커브 플래트닝

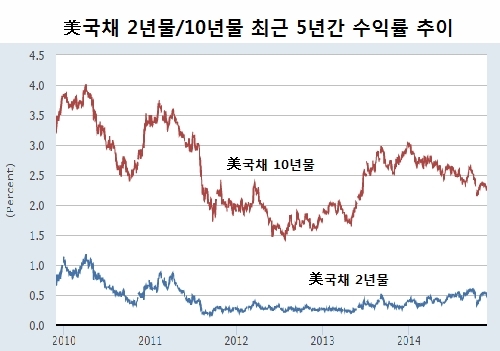

최근까지 미국 국채 장기물 수익률은 떨어지는 반면, 단기물 수익률은 지속적으로 오르면서 미국 국채 10년물과 2년물 간 스프레드는 연초 2.7%p(포인트)에서 1.7%p 수준까지 하락했다.

이로 인해 국채 종목 간 수익률의 폭이 줄어드는 플래트닝(평탄화) 현상이 나타나고 있다. 이는 미국 연준이 내년께 금리인상을 단행할 것이라는 기대 때문이지만 플래트닝 현상은 대체로 경기침체의 시그널로 읽힌다.

즉 향후 경기부진 우려 전망으로 인해 투자자들은 현재의 수익률을 오랜 기간 확정하기 위해 장기물 채권을 사들이게 된다.

이는 인플레이션이나 경제성장이 드라마틱하게 일어나지 않을 것이라는 예상을 뒷받침하는 결과다.

◆ 내년 기준금리 인상 전망…단기물 수익률 상승

시장 전문가들은 미국 연방준비제도가 내년 6월경 기준금리를 올릴 것이라고 예상하고 있다. 기준금리가 오르면 단기 국채 금리도 상승할 전망이다.

하지만 인플레이션 지표인 소비자물가지수(CPI)는 지난 한해 동안 1.7% 수준에서 안정적으로 유지되면서 연준의 물가목표치인 2% 아래에 놓여있다.

피터 부크바 린지그룹 수석 시장애널리스트는 "국채시장이 주식시장의 낙관론과는 반대 방향으로 차별화되고 있다"며 "수익률 커브의 플래트닝 현상은 글로벌 경제의 둔화를 뜻하고 결국 기업들의 수익에 불안요인으로 작용할 수 있다"고 말했다.

그는 주식시장 투자자들은 미국 경제의 성장에 대해 확신하면서 채권시장과는 성과가 차별화될 것이라 보고 있다고 덧붙였다.

◆ 금리 인상 앞둔 추가 플래트닝 감안

전문가들은 추가적인 플래트닝을 감안한 투자전략을 조언하고 있다.

제이슨 로건 구겐하임증권 미국 국채담당은 모든 투자자들이 금리인상에 대비해 장기물 채권을 내다팔았지만 오히려 수익률은 하락했다고 지적했다.

즉 미국 경제에 인플레이션이 거의 나타나고 있지 않은 상태에서 금리 인상 기대감은 작용하는 장세라는 지적이다.

제프 군드라크 더블라인캐피탈 대표는 "연준의 금리 인상 가능성이 커질수록 커브플래트닝이 예상 밖으로 더 크게 강화될 수 있다"고 말했다.

반면 데이비드 로빈 뉴에지 금융 및 파생부문 대표는 "연준이 올해 계속 저금리 기조를 이어왔기 때문에 이미 플래트닝은 과도한 수준"이라며 "금리인상이 내년 9월 혹은 시장의 예상보다 늦춰진다면 단기 금리는 과도하게 높아질 것"이라고 전망했다.

[뉴스핌 Newspim] 노종빈 기자 (untie@newspim.com)