[뉴스핌=이에라 기자] 선강퉁(선전증시와 홍콩증시간 교차거래) 시행을 앞두고 홍콩H주투자펀드가 신났다. 최근 석달간 홍콩H주펀드 수익률은 12%대로 3%대에 그친 중국본토펀드를 크게 앞질렀다. 전문가들은 저평가된 홍콩H주 투자 펀드의 수익률 고공행진이 연말까지 지속될 가능성이 높다고 전망했다.

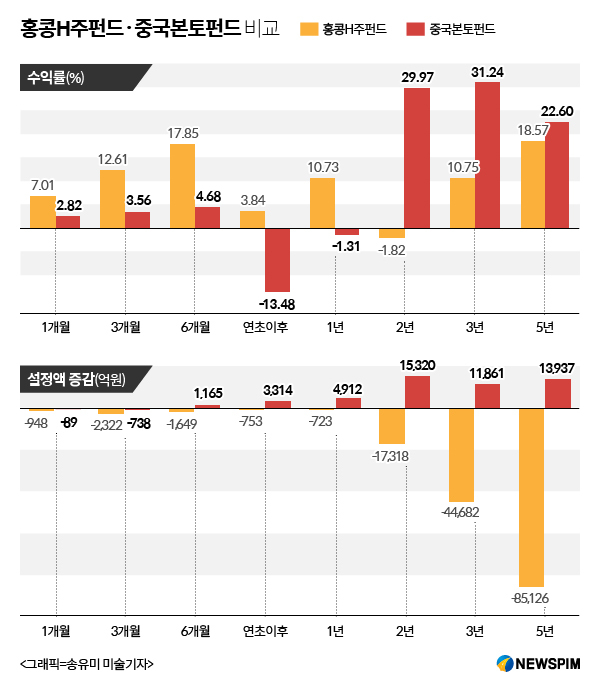

13일 금융정보제공업체 에프앤가이드에 따르면 9일 기준 92개 홍콩H주펀드의 3개월 평균 수익률은 12.61%이다. 같은 기간 중국본토 수익률은 3.56%. 최근 1년간 수익률도 홍콩H주펀드가 10.73%로 중국본토(-1.31%)를 앞섰다.

올해 '슈로더차이나그로스증권자투자신탁A(주식)종류F'의 수익률은 14.21%로 홍콩H주투자펀드 중 가장 좋다. 이 펀드는 H주 투자 비중이 30%였고, 레드칩(18%), P칩(17%) 등도 담고 있다.

'블랙록차이나증권투자신탁(주식-재간접형)(H)(A)'는 11.53%, '삼성차이나증권자투자신탁 1[주식](Cf)', '템플턴차이나드래곤증권자투자신탁(주식-재간접형) Class A'는 각각 11%, 10%대 수익률을 올렸다.

홍콩H주지수는 지난 2월 연저점인 7498.81을 기록한 후 최근 장중 1만200선까지 회복했다. H주는 연초 7년만에 8000선이 붕괴돼 국내 주가연계증권(ELS) 원금손실 우려를 키웠다. 하지만 이달 초 연중 최고치를 찍으며 하락한 것을 모두 회복했다. 선강퉁 시행을 앞둔 상황에서 저평가 매력이 부각된 것으로 풀이된다.

김용태 유안타증권 상품기획팀장은 "홍콩H주가 그간 너무 빠졌다는 시각이 있는데다 선전과 홍콩증시간 서로 상호 투자할수 있는 선강퉁이 시행됐을 경우 중국의 자금이 홍콩 H주로 몰릴 수 있을 것이라는 기대감이 작용한 것으로 본다"고 설명했다.

다만, 2년 누적 수익률로는 홍콩H주 펀드가 중국본토 투자 펀드 대비 뒤쳐진다. 홍콩H주펀드는 -1.82%, 중국본토펀드가 29.97% 였다.

홍콩H주 일부는 홍콩 거래소와 중국 본토 시장에 동시 상장돼있다. 2014년 말 후강퉁(상해와 홍콩 증시 간 교차거래) 시행 전까지만 해도, 중국 본토 상해증시로 접근성이 쉽지 않아 동일종목이라도 홍콩H주가 고평가 돼있었다.

하지만 후강퉁이 열린 후 중국 상해증시로 개인 투자자들이 유입되자 본토증시가 급등, H주의 상대적 고평가 현상은 완화됐다. 때문에 최근 2년 중국본토펀드와 홍콩H주펀드의 누적 수익률은 약 30%포인트나 차이가 난다.

신한금융투자에 따르면 후강퉁이 시행된 2014년 11월 이후 A/H 프리미엄 지수는 102 수준에서 130 이상까지 확대됐다. A/H 프리미엄 지수는 중국 본토와 홍콩에 동시 상장된 기업을 기준으로 하는 가격 차이다. 지수가 100 이상일 경우 본토A주가 상대적으로 고평가됐다는 뜻. 즉, 홍콩 보다 상해 시장에서 거래된 종목이 비싸게 거래된다는 얘기다. 지난 12일 지수는 약 122 수준으로 후강퉁 이후 고점에서 하락했다.

전문가들은 연말까지 놓고 보면 홍콩H주가 본토보다 상대적인 매력도가 크다고 진단했다. A/H프리미엄지수는 달러 인덱스와 연계되어 있는데, 지난해 달러 강세로 본토A주가 프리미엄을 받은 반면 홍콩H주는 디스카운트 됐다. 달러가 강세로 가면 홍콩 증시에서 자금이 빠질 수 있다는 분석에서다. 하지만, H주 디스카운트가 과도하다는 분석에 최근 1만선을 회복하는 등 상대적으로 상승세가 이어지고 있는 것이다.

김경환 하나금융투자 중국전략 팀장은 "홍콩H주가 그동안 디스카운트를 많이 받았기 때문에, 상대적으로 연말까지 더 상승할 여력이 있다"며 "기존 홍콩H주 펀드는 보유하는 것이 적절하고, 신규 중국펀드 투자자의 경우 본토 대비 H주 투자 펀드가 더 접근이 유리하다고 판단된다"고 조언했다.

박석중 신한금융투자 차이나데스크 팀장은 "선강퉁 시행 이전까지는 A/H 프리미엄이 추가 축소될 가능성이 높다고 본다"며 "단기 투자 매력도는 홍콩H주가 상대적으로 높다"고 판단했다. 그는 "홍콩시장의 할인율을 결정하던 미국 달러 강세가 완화된데다 이머징 자금 유입에 따른 홍콩 시장 밸류에이션 매력도가 부각되고 있기 때문"이라고 분석했다.

본토A주는 지수형 보다 종목형 접근이 유리할 것으로 전망된다. 김 팀장은 "본토A증시는 지수형 장세에서 종목형 장세로 접근하는 것이 낫다고 본다"며 "선강퉁이 열린다고 하더라도 2년전 후강퉁 실시 때처럼 급등하는 것을 기대하기 보다는, 밸류에이션 매력이 있는 종목별 접근이 필요하다"고 설명했다.

슈로더투자신탁운용 관계자는 "현 시점에서 중국 본토 증시의 중소형주 밸류에이션은 여전히 우려스럽다"면서 "중국의 소비패턴 변화나 주조조정에 따른 민간 국영기업간 이익성장 차별화가 이어지고 있어 단순히 지수 추종보다는 종목 선정이 더 중요하다"고 강조했다.

[뉴스핌 Newspim] 이에라 기자 (ERA@newspim.com)