[편집자] 이 기사는 1월 25일 오후 3시21분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속이 2008년 금융위기 이후 최고조에 달하고 있지만, 정작 올해 만기도래하는 상업부동산대출 규모가 커서 부동산 시장이 또다른 위기에 봉착하고 있다는 소식이다.

전문가들은 미국에서 부동산대출 연체율이 13%이상까지 치솟을 것으로 예상하면서, 금리인상과 모기지증권 판매관련 금융기관에 대한 규제 등을 주요 배경으로 꼽관련 금융기관에 대한 규제 등을 주요 배경으로 꼽는다.

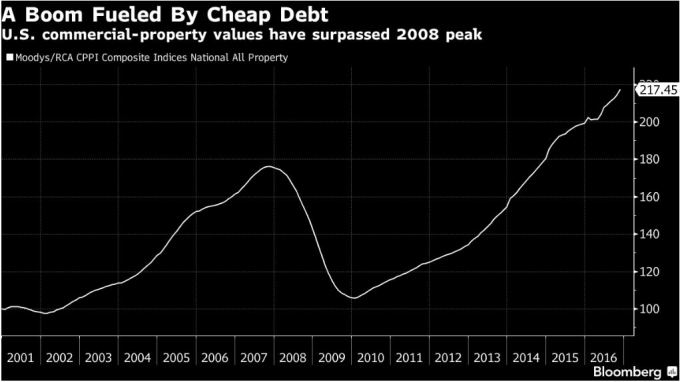

25일자 블룸버그통신은 900억달러에 달하는 상업용 부동산대출 만기 도래 물결이 미국 부동산 시장의 취약점을 드러내고 있다며, 이로 인해 최근 되살아난 부동산 경기가 지속될 수 있을지 우려된다고 전했다.

2008년 금융 위기 이후 최근까지 미국 부동산 경기가 회복되는 과정에서 부동산 소유자들은 기존 대출을 상환하기 위해 새로 대출을 받는 것에 익숙해졌다. 하지만 최근들어 상황이 달라졌다. 금융기관들이 호텔이나 쇼핑몰 등 부동산 과열을 우려하면서 담보 부동산에 대해 깐깐해졌기 때문이다.

◆ 금리 상승과 대출 규제가 부담

지난 2007년에 향후 10년간 만기도래분이 7000억달러에 달할 것으로 우려할 정도로 비대해졌던 CMBC(상업용부동산저당증권)는, 금융 위기 이후 다시 그 시장이 열리자 다른 투자대상에서 나오는 미미한 수익에 고전하던 은행대출은 다시 부동산으로 흘러들어갔다. 뉴욕과 샌프란시스코와 같은 대도시의 부동산 가격이 사상최고치를 기록하면서, 만기도래하는 산더미같은 부동산대출에 대한 걱정도 덜 수 있었다.

상업용모기지 채무추심업체인 트렙(Trepp LLC)의 경영자인 마너스 클란시(Manus Clancy)는 "공포의 깊이에서 볼 때 그것은 당황스러운 일"이라면서, "이는 부동산 전망을 극도로 악화시켰다"고 말했다. 클란시는 "하지만 지난 4~5년 동안 낮은 이자율은 다시 공포에서 무디어지게 했다"고 덧붙였다.

그러나 지난해말 연방준비제도의 금리 인상 재개로 차입비용이 급증하기 시작했다.

또 트럼프의 대통령 당선으로 월스트리트의 금융기관들은 판매한 CMBS 일부를 보유할 것을 요구하는 규제가 현실화되고 있다.

부동산대출 여유는 줄어들고 있는 것이다. 심지어 부동산의 종류와 위치에 따라 기존 대출약정을 축소하는 금융기관도 생겨났다.

이에 따라 부동산 보유자의 리파이낸싱이 어려워지고 연체율이 상승할 것이란 예측이 나온다.

모닝스타 자료에 따르면, 금융위기 직전 부동산버블기에 2500억달러에 달했던 만기규모가 점차 축소되고 있지만 올해 만기분은 무려 900억달러에 달한다. 이중 절반이 리파이낸싱에서 어려움을 겪고 있는 것으로 모닝스타는 추산했다.

신용평가사 S&P는 올해 만기도래하는 전체 부동산 대출의 미상환율은 13%까지 올라갈 것으로 예상하고 있다. 최근 2년간 미상환율은 평균 8%였다.

S&P 연구원 데니스 심(Dennis Sim)은 "미상환율 13%는 기본 시나리오이고 더 높아질 수 있다"면서 "특히 금리인상, 트럼프 정부의 출범, 신용위험 감내라는 3가지 역풍이 부동산대출 리파이낸싱 여부에 영향을 미치고 있다"고 말했다.

신평사 피치(Fitch Ratings)도 CMBS로 포장된 상업용 부동산대출 연체율은 올해 5.75%로 전년에 비해 2.4%포인트 상승할 것으로 예상했다. 점차 낮아지던 추세가 반전되면서 CMBS투자자들이 손실이 예정된 것이다.

◆ 들쭉날쭉한 부동산 경기...쇼핑몰 VS 맨하탄 고층빌딩

좋아졌다고 하지만 부동산 경기는 어디를 보느냐에 따라 들쭉날쭉하다. 무디스 인베스터스 서비스 (Moody 's Investors Service)와 리얼 캐피탈 애널리틱스(Real Capital Analytics)의 지수에 따르면, 2008년 최고점 대비 맨해튼의 고층빌딩 가격은 50%나 상승한 반면 교외의 오피스빌딩 가격은 4.8%하락했다.

뉴욕소재 부동산자금조달 회사 알쓰리(R3 Funding)창업자 래이 포터(Ray Potter)는 "뉴욕이나 샌프란시스코 같은 주요 대도시 이외의 상업부동산 보유자가 자금조달에서 위기감을 느낄수 밖에 없다"고 말했다.

전자 상거래의 성장이 오프라인인 상가의 매출을 갉아먹자 부동산대출기관들의 소매 부동산 특히 쇼핑몰에 대한 평가도 싸늘하게 식어버렸다.

모닝스타 신용등급회사의 애널리스트 리아 오버비(Lea Overby)는 "쇼핑몰은 채무불이행 후에 다른 부동산 유형보다 손실률이 높기 때문에 대출기관들이 낙인을 찍어놓고 있다"고 말했다. 그는 "내리막을 걷는 쇼핑몰이 그냥두면 결국 추락할 것"이라고 우려했다.

텍사스주 샌 앤젤로나 버지니아주 노퍽(Norfolk)에 있는 쇼핑몰과 사무실 단지가 이런 운명이다.

반면 대도시의 건축물 보유자는 사정이 좀 나은 편이다. 언스트앤영(Ernst & Young)본사가 있는 타임스퀘어 5번지 39층 빌딩 소유자는 3월에 만기도래하는 10억달러 대출을 갚기 위해 5년짜리 대출 받기를 추진하고 있다.

이 건물의 지분 49%를 보유하고 있는 RXR부동산(RXR) CEO 스콧 레츨러(Scott Rechler)는 "현재 여러군데와 상의하고 있는데 이번 주 내에 한 군데를 결정할 것"이라고 말했다.

일부 차입자들은 이미 초저금리를 이용해 부동산 대출을 상환하기도 했다. 하지만 값이 많이 오르지 않은 부동산 보유자들은 이미 채무불이행에 빠져들고 있다.

R3의 포터는 "문제되는 부동산대출이 생각하는 것 보다 훨씬 많다"면서 "엄청난 충격은 아니겠지만 예상보다 큰 손실이 발생할 것"이라고 우려했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)