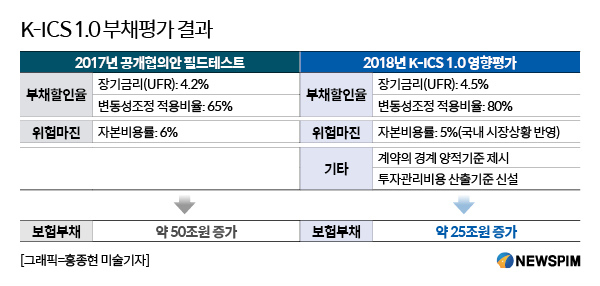

[서울=뉴스핌] 김승동 기자 = 새국제회계기준(IFRS17) 도입시 보험사의 부채규모가 25조~30조원 가량 증가할 것으로 추정됐다. 이는 당초 50조원 이상 늘 것이라던 예상에 비해 절반으로 줄어든 것. 시중금리가 상승한 영향이다.

앞으로 금리가 더 상승하면 보험사 부채 증가 폭도 줄 수 있다. 반대로 금리가 하락하면 부채는 더 많이 늘어날 수 있어 보험사는 자본확충 등으로 대비해야한다는 조언이다.

24일 보험업계 및 금융당국에 따르면 금융감독원은 IFRS17 도입에 맞춰 보험사 건전성평가 방식을 현행 지급여력(RBC)제도 대신 신지급여력제도(K-ICS)로 변경을 준비 중이다.

이에 보험업계가 K-ICS 도입에 따른 영향을 분석한 결과 시장리스크 측면에서 보험부채 증가폭이 25조~30조원 정도인 것으로 나타났다. 이는 당초 50조원 이상 늘어날 것이라는 예상에 비해 절반으로 감소하는 것이다.

|

이처럼 보험부채 증가폭이 대폭 줄어든 것은 부채할인율 등 산출기준을 변경한 영향이다. 또 평가시점의 금리수준이 오른 것도 영향을 줬다. 즉, 금리가 상승함에 따라 부채로 인식해야할 규모가 줄어든 셈이다.

한 보험사 IFRS17 대응팀 전문가는 “지난 2016년 말 대비 지난해 말 무위험수익률 금리가 약 50bp 상승했다”며 “금리 상승에 따라 적용하는 할인율이 높아져 부채증가폭이 대폭 줄어들었다”고 설명했다. 그는 “금융당국도 산출기준 등을 변경 적용하는 등으로 보험부채증가가 일시에 대폭 발생하지 않도록 진행하고 있다”고 덧붙였다.

K-ICS 부채할인율에 적용하는 UFR(장기금리)은 60년 시점의 금리를 추정해 사용한다. 장기 시나리오에 적용하기 때문에 UFR이 조금만 달라져도 보험부채에 미치는 영향이 크다. 할인율이 높을수록 부채증가폭이 줄어든다.

변동성조정은 시장의 무위험수익률에 신용스프레드, 유동성프리미엄 등 리스크를 적용하는 거다. 금감원은 변동성조정 적용비율을 기존 65%에서 80%로 높였다. 이 비율이 높으면 부채할인율을 높이는 것과 비슷한 효과가 있다. 이 역시 부채증가폭을 줄이는 요인이다.

위험마진에 적용하는 자본비용률도 기존 6%에서 5%로 100bp 낮춰 보험부채를 10~30% 떨어뜨리는데 기여했다.

또 다른 IFRS17 전문가는 “이번 (금감원의) 영향평가 결과 보험부채 증가폭이 대폭 줄어든 것은 보험업계가 IFRS17에 대비해 노력한 영향보다는 시장금리가 변동한 영향이 컸다”며 “금리가 10bp 변할 때마다 보험부채는 약 5조원 가량 달라진다”고 말했다.

그는 이어 “금융당국도 제도적으로 모델을 바꿔 보험부채 증가폭을 줄이려 노력하고 있지만 그 영향은 크지 않다”며 “만약 금리가 하락하게 되면 금리에 민감한 보험부채는 대폭 증가할 것”이라고 설명했다.

0I087094891@newspim.com