[편집자주] 주식 뉴스는 많지만 주린이('주식+어린이'의 합성어)를 위한 맞춤 뉴스는 흔치 않습니다. 잘 몰라서, 물어보기 민망해서 그냥 넘어간 경우도 적지 않았을 텐데요. 코스피3000 시대를 맞아 '금융 투자'에 뛰어든 초보 투자자들을 위해 꼭 알아야 할 정보만을 모았습니다.

[서울=뉴스핌] 백지현 기자 = '그날'이 다가오면 어김없이 국내 증시는 흔들립니다. 정체는 바로 모간스탠리캐피털인터내셔널(MSCI)의 지수 변경(리밸런싱)일인데요. 이때가 되면 증시 큰손인 외국인 수급이 크게 요동치며 주가 변동성이 커지게 마련이지요. 또 지수에서 퇴출되는 종목들과 새롭게 편입되는 종목들의 희비도 엇갈립니다.

그렇다고 MSCI 지수 변경이 마냥 두려워해야 할 대상만은 아닙니다. 오히려 편출입 종목을 미리 파악해 둔다면 수익률을 높이는 기회로도 활용할 수 있습니다.

|

◆ MSCI 지수 왜 중요해?

MSCI 지수는 글로벌 투자은행인 모간스탠리의 자회사 MSCI가 정기적으로 발표하는 주가지수로 미국계 펀드 대부분이 MSCI 지수를 운용 지표로 둡니다. 국내 투자자라면 익히 들어봤을 법한 코스피200, 코스닥150 지수의 글로벌 버전이라고 볼 수 있지요.

MSCI는 지역별로 선진국, 신흥, 프론티어 세 개의 시장으로 구분하는데요. 이 가운데 한국 증시는 신흥국(Emerging Market·EM) 지수에 속합니다. EM 지수를 추종하는 4000억달러, 한화로는 약 500조원으로 추정했을 때 한국 지수를 추종하는 패시브 펀드 자금은 70조~80조원에 이르는 것으로 추정됩니다. 즉 국내 증시에서 영향력이 큰 외국인 수급의 상당 부분을 좌지우지할 수 있습니다.

MSCI 지수가 변경되면 글로벌 패시브 펀드들은 기계적으로 이 기준에 맞춰 종목을 사고팝니다. 때문에 편입종목으로 선정되면 글로벌 자금이 크게 들어와 주가에는 호재로 작용하곤 합니다. 반대로 편출 종목에 대해선 매도가 이뤄지면서 주가는 하방압력을 받을 수 있습니다. 지수 내 비중이 축소되거나 확대되는 종목 역시 마찬가지입니다.

◆ 편출입 종목 선정 기준은?

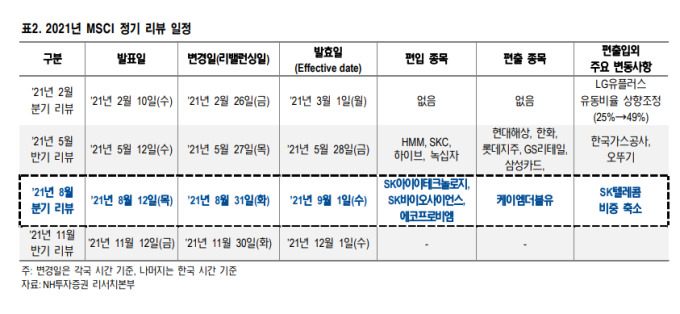

MSCI는 1년에 네 차례 정기 변경을 합니다. 2월과 8월엔 분기리뷰를, 5월과 11월엔 반기리뷰를 각각 실시합니다. 이때 편출입 종목 선정 시 시가총액과 유통 가능한 주식 수가 기준이 됩니다. 분기리뷰의 경우 MSCI 지수에 포함되려면 종목의 전체 시가총액이 컷오프(기준점, 리뷰 발표 전월 마지막 10영업일 중 임의로 선정) 시가총액의 1.8배 이상, 유통 시가총액이 컷오프 시가총액 절반의 1.8배 이상이 돼야 합니다.

반기리뷰에선 시가총액의 1.5배 이상, 유통 시가총액이 컷오프 시가총액 절반의 1.5배 이상이 되어야 지수에 포함될 수 있습니다. 신규 추가 종목인지 혹은 기존에 있던 종목인지 등 조건에 따라 기준이 다르게 적용되기도 합니다. 반기리뷰 때는 편입 문턱이 비교적 낮기 때문에 종목 변경이 더 많은 편입니다.

실제로 올해 MSCI 한국 지수에서 편출 또는 편입된 종목들을 살펴보면 5월 반기리뷰에는 HMM, SKC, 하이브, 녹십자 등 3종목이 새로 편입되고 현대해상, 한화, 롯데지주, GS리테일, 삼성카드, 오뚜기, 한국가스공사 등 7종목이 편출됐습니다. 8월 분기리뷰에서는 SK아이이테크놀로지, SK바이오사이언스, 에코프로비엠 등 3종목이 추가되고 케이엠더블유가 빠졌습니다.

한편 올해 MSCI는 반기와 분기를 따로 구분하지 않고 앞으로는 반기리뷰 편출입 기준을 매 분기 적용하겠다는 계획을 밝혔는데요. 시행 시점이 구체화되지 않았지만 지수를 구성하는 종목 회전율이 지금보다 빨라질 수 있습니다.

비중이 확대되거나 축소되는 경우도 있습니다. 8월 분기리뷰에서는 SK텔레콤이 자사주 매각으로 외국인 보유한도에 근접함에 따라 외국인 추가매수여력이 축소되면서 지수 내 비중이 4분의 1로 줄었습니다. 이 역시 편출 이슈와 마찬가지로 투자심리에 악재로 인식되며 SK텔레콤 주가를 끌어내렸습니다.

◆ 어떤 전략으로 대응?

전문가들은 대개 정기 리뷰가 발표되는 날 신규 편입종목을 매수했다가 지수가 적용되는 날 매도를 통해 차익을 실현하는 방식을 추천합니다. 편입 기대감으로 주가가 상승하고 실제로 리밸런싱이 실시된 이후엔 상승재료가 소멸된다는 점을 고려한 투자전략입니다. 신한금융투자가 분석한 바에 따르면 리뷰 발표일 매수 후 변경일 당일 매도하는 전략의 절대 수익률은 2015년 이후 평균 6.5%를 기록하고 있다고 합니다.

조금 더 공격적인 성향의 투자자라면 MSCI 지수에 편입되거나 지수 내 비중이 확대될 것으로 예상되는 후보 종목을 지수변경 한 달 전에 미리 사두는 방법도 있습니다. 편입종목에 수급이 몰리기 전 더 저렴한 가격에 종목을 선점하는 것입니다. 물론 리스크는 있습니다. 예상과 달리 편입이 불발될 경우 실망 매물이 쏟아질 수 있기 때문입니다.

lovus23@newspim.com