<中 파운드리 점유율 확대와 한계 上에서 이어짐 >

상하이화리마이크로(上海华力微电子, HMLC)는 화홍반도체의 상하이 Fab5 공장으로서, 상해화홍그룹(53.79%)과 화홍반도체(지분 6.34%)가 공동 투자해 설립하고, 상해시 투자(지분 39.9%)를 유치했다. 2011년 4월 완공한 중국 최초 12인치 공장으로서, 65/55nm, 40nm, 28nm 공정 설비를 갖추고, 12인치 웨이퍼 월 3만 5000장을 생산할 수 있다.

상하이화리반도체(上海华力集成电路制造, HLMC)는 화홍반도체의 상하이 Fab6 공장으로서, 국가반도체펀드 투자(지분 39.19%) 및 상하이시 투자 (지분 6.76%)를 유치했다. 28/22nm, 14nm 공정 설비를 갖추고, 12인치 웨이퍼 월 4만 장을 생산할 수 있다.

글싣는 순서

1. 중국 반도체 굴기, 한국 따라잡나

2. 중국 반도체 설계 기술 현주소

3. 中 파운드리 점유율 확대와 한계

4. 후공정 분야 중국 반도체 세계 정상

5. 반도체 굴기 '보틀넥' 장비산업 공급망 회복은?

6. 무서운 잠재력 중국 반도체 소재

7. 이미지 센서 반도체 세계 3위

8. 세계를 리드하는 중국 AI반도체

9. 반도체 굴기 지탱하는 자동차 반도체 위용

10. 중국 휴대폰 반도체 놀라운 시장 규모

11. 다양한 응용 中 MCU 반도체 시장

12. 3세대 반도체 세계 1등의 꿈

13. 반도체 협력 한중 상생 방안

넥스칩(晶合集成, 징허지청, NexChip, 상하이 과창판 상장심사 통과)의 2022년 1분기 매출은 4억4000만 달러로, 전분기대비 26.0% 증가해 10대 기업 중 가장 성장폭이 컸다. 2021년 4분기 세계 파운드리 10위에서, 이번에 이스라엘 타워반도체(Tower)를 제치고 9위로 올라 섰다. 공장은 150~55나노 공정의 설비를 갖추고, 12인치 웨이퍼를 월 32만장 생산할 수 있다. 주로 LCD 판넬의 구동칩(DDI)를 생산한다.

◆ 특수반도체 IDM 및 파운드리

반도체는 작고 정밀하게만 만드는 것은 아니다, 전기자동차, 발전소 등 전력설비에 들어가는 반도체는 고압에 견딜 수 있고, 신뢰성을 높이려면, 상대적으로 40나노~180나노 까지 비교적 크게 반도체 회로를 제작해야 한다. 중국은 특수 전력반도체 산업은 매우 발전해 있고, 노광기를 비롯한 반도체 공급망도 이미 독립했다고 볼 수 있다.

원타이과기(闻泰科技, WingTec, 600745.SH)는 세계 제일의 스마트폰 ODM 기업이다. 2016년 원타이는 NXP 반도체의 Standard Product 사업부를 100% 인수하기로 합의하고, 2019년 252억 위안(한화 4조 2880억원)에 최종 인수에 성공한 후, 넥스페리아(Nexperia, 중국이름 安世半导体)로 명명했다.

넥스페리아는 트랜지스터, ESD 소자, TVS 다이오드, 로직 IC 등을 만든다. 이는 당시 중국의 최대 해외 반도체 사업 인수 사례로 기록됐다.

넥스페리아는 2021년 7월 영국 최대 칩 제조공장(8인치 자동차 반도체 전력반도체 생산) 뉴포트웨이퍼팹(Newport Wafer Fab·NWF)의 모회사 넵튠 6(Neptune 6 Limited) 지분 100%를 6300만 파운드(한화 약 1022억 7000만원)의 가격에 인수하는 협약을 체결했다.

넥스페리아는 이미 넵튠6의 2대 주주였고, 당사의 모든 제품을 100% 넵튠6에 외주 제조하는 관계이다. 이 계약은 현재 영국 정부의 최종 허가를 기다리고 있다.

또한 원타이는 2021년 4월, 자동차용 전력 반도체 생산을 위해 18억 달러(2조65억원)를 투자해 상해에 12인치 공장을 건설하는 계획을 발표했다.

스란마이크로(士兰微, Silin, 600460.SH)는 1997년 설립되어, 2003년 중국 반도체 설계 기업 중 중국 경내 증시 최초의 반도체 상장 기업이 되었다. 중국 전력반도체 1위 기업으로서, 거의 모든 종류의 전력 반도체를 설계할 뿐만 아니라 자체 제조 공장도 보유, 파운드리 사업에도 참여하고 있다.

항저우스란반도체(杭州士兰集成电路), 항저우스란지신(杭州士兰集昕), 항저우스란밍신(杭州士兰明芯), 청두스란반도체(成都士兰半导体), 청두지자과기(成都集佳科技), 샤먼스란지커(厦门士兰集科) 등 자회사를 거느리고 있다. 6인치 웨이퍼 월 22만장, 8인치 웨이퍼 월 6만장, 12인치 특수 웨이퍼 월 4만장, 12인치 화합물 반도체 웨이퍼 월 7만 장 등을 생산할 수 있다.

화룬마이크로(华润微, CR Micro, 688396.SH)는 전력반도체(MOSFET, IGBT)는 스마트센서, 스마트제어 반도체 설계 회사이지만, 2008년 우시의 화룬상화(华润上华)를 100% 인수한 이후, 파운드리 사업비중이 매출의 60% 가량된다. 화룬상화는 0.5~0.11마이크로 공정의 2개의 라인이 있고, 8인치 웨이퍼 월 6만 5000장, 6인치 웨이퍼 월 20만장 생산이 가능하다.

지타 반도체(积塔半导体, GTA)는 MCU, 아날로그 반도체, 전력반도체, 센서 등 제품의 파운드리회사이다. 6인치 웨이퍼 월 7만 장, 8인치 웨이퍼 11만 장, 12인치 웨이퍼 월 5만 장, 탄화규소(SiC) 웨이퍼 3만 장 등을 생산 할 수 있다.

◆ 중국 생산능력의 50%이상 40나노 이상 저해상도 반도체

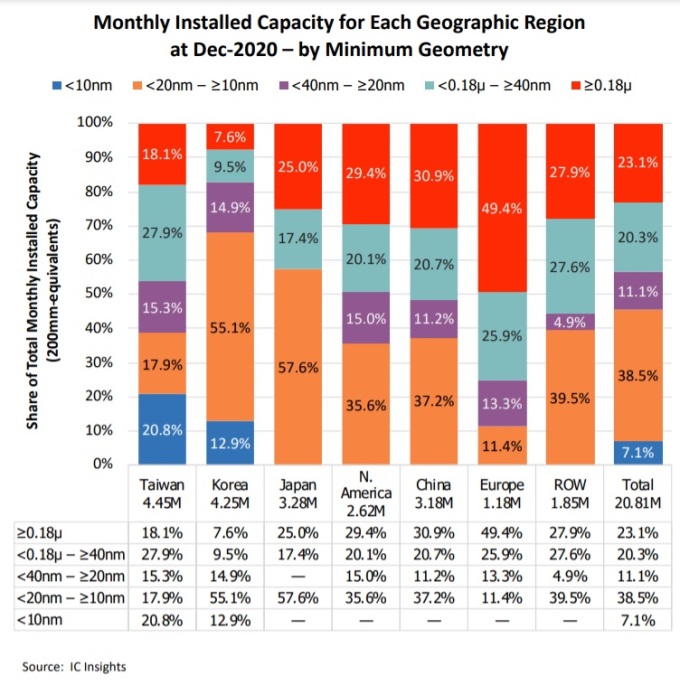

IC Insights 의 <세계 지역별 반도체 생산능력>을 보면, 2020년 12월 기준으로 중국의 반도체 생산능력의 51.6%가 40나노 큰 공정이고, 미국도 49.5%를 차지한다.

10나노 이하의 선진 반도체 설비는 타이완의 20.8%, 한국의 12.9% 만 있을 뿐, 중국 및 미국을 비롯한 전세계 어느 나라에도 생산설비가 존재하지 않는다.

◆ 삼성 및 SK 포함하면 중국 제조능력은 미국 넘어서

중국 내에는 삼성전자, SK하이닉스, 대만 TSMC, UMC 등 많은 나라의 반도체 현지 공장이 있다.

삼성전자 시안 fab x1, x2공장은 20~14나노 공정의 장비를 갖추고, 12인치 웨이퍼 월 32만장을 생산할 수 있다. 삼성전자 난드플래시 물량의 40%에 해당하는 양이다. 2022년 1분기 삼성이 NAND Flash 세계 시장점유율 35.3%를 차지했기 때문에 세계 Flash 메모리의 14.1%를 중국에서 생산하는 셈이다.

SK하이닉스의 우시 현지공장 HC1, HC2공장은 20~14나노 설비를 갖추고, 12인치 웨이퍼 월 30만 장 이상을 생산할 수 있다. SK하이닉스 D램 물량의 48%를 차지하므로, 2022년 1분기에 SK가 세계 D램 시장의 27.3%를 차지했음을 감안하면 세계 D램의 13.1%를 중국에서 생산한 것이다.

2022년 2월 대련 인텔 공장을 인수 완료하고, '솔리다임'(Solidigm)을 출범하는 동시에, 낸드플래시 제2공장도 착공했기 때문에, 향후에는 플래시 메모리도 더 많이 중국에서 생산하게 될 전망이다.

이 밖에도 대만 TSMC는 난징에 12인치 공장이 있고, 상하이에 8인치 공장이 있으며, 대만 UMC는 샤먼에 12인치공장, 장쑤성에 8인치 공장을 가동하고 있다.

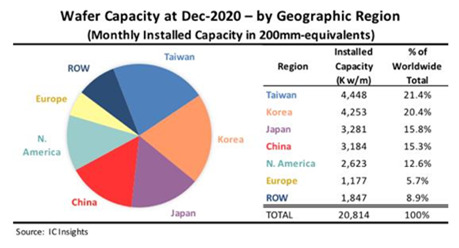

흥미로운 사실은, 예를들어 TSMC의 중국 현지공장은 중국에 포함시키고, 미국의 제조시설은 미국에 포함시키는 식으로, 제조사 본사의 국적을 무시하고, 지리적 위치에 따른 국가별 반도체 제조능력을 통계해 보면, 2020년도부터 중국의 제조 능력은 세계 15.3%를 차지해서, 이미 미국의 제조능력 12.6%를 능가하기 시작했다.

최근 미국이 최근 '반도체 육성법'을 제정하면서, 520억 달러의 보조금을 기업에 제공하면서, 보조금 해택을 받은 기업들은 중국 생산기지 신설 및 증설을 금지 하는 조항을 넣는다고 한다. 미국이 왜 중국의 생산시설 확장을 억제하려고 하려는지 짐작이 가는 대목이다.

◆ 10나노 이하 반도체 제조는 中 반도체 굴기의 아킬레스 건

핸드폰 AP, SoC, 컴퓨터 CPU, 인공지능 GPU 같은 고급 반도체를 생산하려면 7나노 이하의 정밀한 제조 공장이 필요한데 중국에는 하나도 없다. 이것이 중국 반도체 굴기의 아킬레스건이다.

실례로, 2019년 화웨이가 세계 제일 성능의 5G 스마트폰 AP '기린990'(KIRIN)을 설계했는데 7나노 공정으로 제조를 해야했다. 2020년 미국 제재에 막혀 TSMC에 파운드리 외주를 맡기지 못하다 보니 2020년 9월부터 화웨이는 반도체를 제조하지 못하고5G스마트폰을 만들 수 없는 상황에 처했다. 저가 휴대폰 사업부를 제 3자에게 매각하고, 고가 스마트폰 5G를 포기한 채 4G기술만 적용할 수 밖에 없게 됐다.

앞으로도 유사한 상황이 계속될 수 있다. 중국은 인공지능 GPU 설계 분야에서 크게 앞서 있어 세계에서 미국과 겨룰 수 있는 유일한 경쟁자가 됐다. 하지만 제조는 모두 대만 TSMC에 의존하고 있기 때문에 언제든 미국이 제재를 가하면 중국의 인공지능 반도체는 생산을 할 수가 없게 된다.

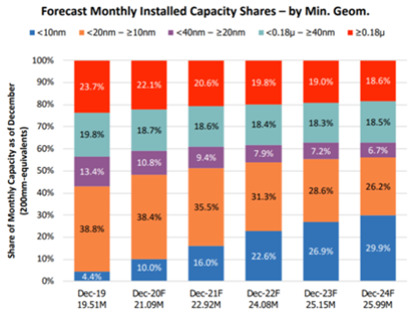

IC Insights의 예측을 보면 40나노 이상의 반도체 제조도 40~50% 정도의 시장을 형성하고 있다. 하지만 10나노 이하의 첨단 반도체 제조 시장이 2019년 4.4%에서 2024말 29.9%로 급성장할 전망이다. 이 시장을 누가 선점하느냐가 앞으로 반도체 시장의 관건인데, 현재로 봐서는 대만과 한국이 크게 앞서있는 형국이다.

반도체는 4차산업혁명을 구동하는 인프라 이기 때문에, 반도체 굴기는 중국에게 선택이 아니고 필수다. 10년이 걸리든 100년이 걸리든 반드시 해결해야 하는 일이다. 하지만 미국이 '칩 4동맹'을 결성, 편대를 꾸려 강력히 견제하고 나설 경우 중국은 이전 보다 훨씬 반도체 굴기에 어려움을 겪을 게 분명해 보인다.

<필자 약력>

베이징대학 한반도연구소 연구원

중국 한국창업원 원장

SV인베스트먼트 고문

전 산업은행 베이징지점 고문

서울대 조선해양공학 학사/석사

베이징= 최헌규 특파원 chk@newspim.com