디폴트옵션, 투자자 TDF·BF·고객니즈 유형 나눠 전략

[편집자주] 종합뉴스통신사 뉴스핌은 제6회 투자포럼에서 [퇴직연금 디폴트옵션 '온라인 연금닥터']를 다뤘습니다. 디폴트옵션으로 퇴직연금 상품을 선택하는 가입자는 충분한 이해가 필요하고, 다양한 교육과 가입자들은 장기투자, 자산배분 및 위험관리 원칙이 종합적으로 필요합니다. 각 금융투자회사의 퇴직연금 디폴트옵션 상품을 소개하고 올바른 가입 및 설계를 소개합니다.

[서울=뉴스핌] 이윤애 기자 = 퇴직연금 시장의 강자인 미래에셋증권은 사전지정운용제도(디폴트옵션)의 도입에도 자신감을 보이고 있다.

올해 초 금융감독원이 발표한 '2021년 퇴직연금사업자 공시 수익률'에 따르면 미래에셋증권은 확정기여형(DC) 퇴직연금과 개인형 퇴직연금(IRP)의 1년 수익률이 각각 5.77%, 5.91%로 상위 10개의 퇴직연금 사업자중 1위를 차지했다. 3년, 5년, 7년, 10년 연평균 중장기 수익률로도 모두 업계 1위다.

심경민 미래에셋증권 연금컨설팅팀 선임매니저는 28일 개최된 제6회 뉴스핌 투자포럼 <퇴직연금 디폴트옵션 '온라인 연금닥터'>에서 "지난해 뿐만 아니라 3년, 5년, 7년, 10년 연평균 중장기 수익률로도 모두 업계 1위"라고 자신했다.

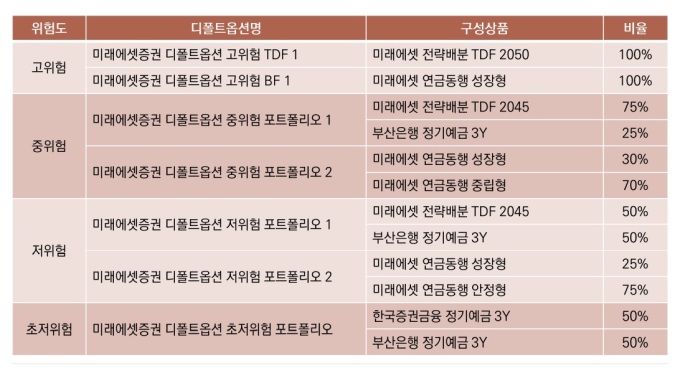

디폴트옵션 도입에도 성공적인 첫발을 내딛었다. 심 매니저는 "이달 초 고용노동부가 38개 퇴직연금사업자의 220개 신청 상품 가운데 165개(75%) 상품을 승인했다"며 "사업자별 최대 7개까지 신청 가능한데, 7개 모두 승인된 사업자는 미래에셋증권을 포함해 5개사에 불과하다"고 설명했다. 이어 "가입자의 선택권 측면에서 라인업을 모둔 갖춘 사업자가 유리하다"고 덧붙였다.

특히 165개 포트폴리오 상품 가운데 원리금 47%, 펀드 53% 승인을 받았는데 승인된 펀드 중 약 50%가 미래에셋 상품이다.

우선 'TDF 유형' 관련 심 매니저는 "이 유형의 고객은 일반적이고, 평균적으로 연령에 따라 투자성향이 변화한다는 걸 전제로 한다"며 "투자자의 은퇴시점에 맞춰 투자자산과 안전자산의 투자비중을 자산배분곡선에 따라 자동으로 조정하는 자산배분펀드로 운영한다"고 설명했다.

라이프 사이클에 따라 일반적으로 위험허용 한도가 변화해 은퇴시기에 가까워질수록 금액은 커지고, 노후준비를 위해 안정적으로 운용해야 한다.

심 매니저는 "중장기 운용에 적합한 상품을 검토해야 하는데 운용규모와 중장기 수익률, 변동성 등을 종합적으로 검토한다"며 "위험 대비 수익률을 고려한 포트폴리오를 구성한다"고 했다.

심 매니저는 중위험B(전략배분 TDF 2025)상품과 저위험A(전략배분 TDF 2045(50%)+MMF(50%))를 비교하며 "더 낮은 위험일지라도 고위험 상품과의 조합이 성과가 우수하다"고 설명했다.

'BF 유형' 관련해선 심 매니저는 "고객의 투자성향은 변하지 않는다. 적극적이고 소신이 있는 성향"이라며 "스스로 선택한 자산배분비율을 유지하며 중장기 자산배분에 따른 기대수익을 추구하는 고객의 투자성향에 충실하도록 해야 한다"고 했다. 고객의 투자 성향에 맞춰 미래에셋연금동행 시리즈의 안정형, 중립형, 성장형 중에 선택 가능할 것으로 봤다.

심 매니저는 오크트리 캐피털사의 공동창업자 및 회장인 하워드 막스의 발언을 인용해 "투자는 자본을 배치하는 것"이라며 "성공을 낳는 것은 타이밍이 아니라 시간(장기투자), 불확실성을 인정하고 여러 시나리오에 걸쳐 투자를 균형있게(분산투자) 한다면 성공할 가능성이 높다"고 강조했다.

yunyun@newspim.com