신생아 특례 대출 소득기준 사실상 폐지…'레버리지 효과' 전셋값·집값 자극 우려

고가 아파트값에도 영향 미쳐 집값 전반 상승 '도미노현상' 우려…40대 '역차별' 논란도

박상우 국토부 장관 신생아 특례 두고 '엇갈린 발언' 시장 혼란 부추겨…입주·공급물량 부족 시기 변동성 키우는 정책 리스크에도 유념해야

[서울=뉴스핌]김정태 건설부동산 전문기자= 국가의 명운이 달려 있다는 저출생 문제를 해결하기 위한 범 정부 차원의 대책이 지난 21일 발표됐다. 저출산 문제로 지목되는 ▲일·가정 양립 ▲양육 ▲주거 등 크게 3가지 분야로 나눠 젊은 세대의 현실적 문제에 한 층 접근해 내놓았다는 평가를 받고 있다.

특히 이번 대책에서 주거 부문은 '역차별' 논란이 일 정도로 신생아에 초점에 맞춰 파격적인 혜택을 부여했다는 점이 눈에 띈다. 한마디로 아이를 더 낳는 가구에 대해 주택공급을 늘리고 사실상 소득기준 제한 없이 집을 사든, 전세로 살든 대출을 더 주면서 청약기회도 높여 당첨확률이 높은 특별공급(특공)으로 몰아주겠다는 것이다.

국가의 미래가 걸려 있는데 이 정도의 혜택은 파격이라고 표현하는 게 맞지 않을 수 있다. 인구 감소를 막기 위해서라면 더한 파격적 정책도 가릴 게 아닐 판국이다.

다만 이번 대책으로 부동산 시장에 미쳐질 영향은 냉정히 바라 볼 부분은 있다. 미래도 중요하지만 현 시점에서 실효성면이나 시장에 우려될 만 한 점은 짚고 넘어갈 필요는 있다.

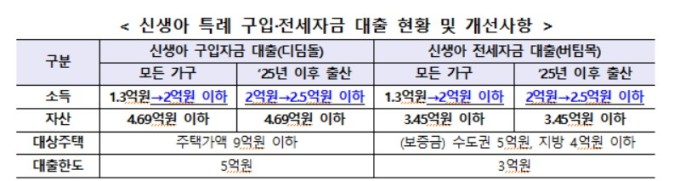

일단 신생아 특례대출에 대한 논란이 가장 많다. 고소득자와 맞벌이부부의 소득기준을 2억원까지 넓혀 대출을 해주기로 한 것을 두고 집값과 전셋값을 자극할 수 있다는 우려가 나온다.

여기에 3년간 한시적용이란 전제를 달았지만 내년부터 출산한 가구의 소득기준을 2억5000만원까지 더 넓혀 주기로 했다. 사실상 소득제한 없이 아이만 낳는다면 집을 사든, 전세로 살든 시중보다 싼 저리의 대출을 받을 수 있도록 문턱을 없앤 셈이다.

물론 전제조건은 뒀다. 수도권의 경우 자산이 4억6900만원 이하여야 하고 구입주택은 9억원, 보증금 5억원 이하로 설정해 두긴 했다.

하지만 부작용을 간과한 것은 아닌지 살펴봐야 한다. 신생아 특례 대출이 시행된 지난 1월 29일 이후 중저가 아파트의 거래량이 증가하고 매매가격이 상승하고 있는 것으로 나타나고 있다. 20~30대의 최초 매수 증가와 '영끌' 현상이 재현되고 있다는 근거가 이를 뒷받침하고 있다.

이번 특례 대상이 더욱 넓어진 만큼 이들 중저가 아파트 선호현상은 더욱 두드러질 것으로 예상된다. 이는 전셋값 상승과 집값을 밀어 올리는 '레버리지 효과'로 작용하게 될 가능성이 높기 때문이다.

더욱이 중저가 아파트의 상승세가 지속된다면 결국 고가 아파트를 자극해 밀어 올려 집값 전반의 상승을 가져오는 '도미노 현상'으로 이어질 것이란 우려도 나온다.

신생아 특례 대출을 두고 주무부처 수장인 박상우 국토교통부 장관의 최근 엇갈린 입장은 시장을 혼란스럽게 한다. 박 장관은 지난 9일 방송 인터뷰에서 전셋값의 상승 원인으로 신생아 특례 대출로 인한 과소비로 꼽았다. 저출생 대책으로 내놓은 정부 정책이 전셋값 상승을 부추겼다는 것을 자인한 셈이다.

그런데 불과 열흘 남짓 지난 저출생 대책 발표 이후에 출연한 지난 23일 방송 인터뷰에선 신생아 특례의 소득요건을 대폭 완화한 것이 시장에 '제한적'이라는 입장을 밝힌 것이다.

신생아 특례 대출이 전셋값에는 영향을 미치지만 집값 영향은 없다는 것인지, 아니면 대출 수요층을 넓혀도 제약이 많아 고소득자의 이용이 적다는 것인지 납득이 안 된다. 박 장관은 그러면서 "출산을 많이 해 대출이 늘어나 집값이 오르면 정책이 오히려 성공한 것이 아니냐"며 실효성 측면에서 모순된 입장을 밝히기도 했다.

'역차별' 논란도 제기됐다. 특히 '내집마련'을 위해 청약통장을 가입해 차곡차곡 가점을 쌓아 온 40대들에겐 청약의 문이 더욱 좁아져 역차별을 받는다는 지적이다. 특히 공공주택은 특공의 배정물량 비중이 높은데다 출산가구에겐 재당첨의 기회까지 부여하니 '늦둥이'를 나을 게 아닌 이상 불리해 질 수 밖에 없다는 게 40대의 불만이다.

박 장관의 인터뷰 발언대로 모든 정책은 동전의 앞, 뒷면이 있다. 모든 게 완벽할 순 없다. 하지만 허점이 많거나 모순된 정책은 시장에 혼선을 주고 부작용을 가져오기 마련이다. 국토부는 신혼·출산가구를 위해 12만가구+@ 공급 확대를 약속했지만 당장 입주물량이 줄고 공급부족이 우려되는 상황에선 변동성을 키우는 정책 리스크가 될 수 있다는 점도 유념해야 한다.

dbman7@newspim.com