신용등급 상향·시장여건 개선…자금조달 다변화

[서울=뉴스핌] 최유리 기자 = KB국민은행이 설립 후 처음으로 해외에서 후순위채 발행에 나섰다. 올해부터 강화된 자본 건전성 기준인 바젤Ⅲ가 시행되면서 위험자산 대비 자기자본 비중을 늘려야 하기 때문이다. 국내 투자자는 제한적인 상황에서 신용등급 상향, 미중 무역갈등이 완화 등으로 해외 발행 여건이 개선됐다고 판단했다.

23일 금융권에 따르면 KB국민은행은 이달 말 5000억원 규모로 상각형 조건부자본증권(후순위채)을 발행할 계획이다.

상각형 조건부자본증권은 발행회사가 금융당국으로부터 부실 금융기관으로 지정되면 원금이 모두 상각되는 채권이다. 만기가 되면 갚아야 하는 부채 성격이지만 회계상 자본으로 인정되기 때문에 자본 건전성을 강화할 수 있다. 신종자본증권보다 발행 금리가 낮다는 장점도 있다.

발행 대상은 유럽과 아시아 투자자로, KB국민은행이 해외에서 후순위채를 발행하는 것은 이번이 처음이다. 지난해 4월과 11월에도 총 6000억원 규모의 원화 후순위채를 발행한 것에 이어 이번에는 해외 발행을 택한 것.

첫 해외 후순위채 시장을 노크한 것은 자본을 확충해야 하는 상황에서 국내 투자자만으로는 제한적이라고 판단했기 때문이다. 아울러 신용등급 상향, 미중 무역갈등 완화 등으로 해외 발행 여건이 개선된 점도 영향을 미쳤다.

지난해 12월 국제신용평가사 무디스는 KB국민은행의 신용등급을 'Aa3'로 한 단계 상향 조정했다. 독자신용도(BCA)도 'A3'로 높아졌다. 이에 따라 후순위채 발행에 필요한 비용을 줄일 수 있게 됐다.

KB국민은행 관계자는 "미중 무역갈등이 완화, 지정학적 리스크 안정화 등으로 해외 시장 여건은 괜찮은 상황"이라며 "최근 신용등급이 좋아진데다 자금조달 경로를 다변화하기 위해 외화 발행을 결정했다"고 설명했다.

다른 은행보다 적은 외화자산 운용을 늘려 해외에서 성장 동력을 확보하겠다는 계산도 깔려있다. KB국민은행의 외화자산은 250억달러 규모로 해외 지점이 많은 KEB하나은행이나 우리은행에 비해 적다. 외화증권 매입 등으로 자산을 운영하면 원화대출에 대한 이자수익 의존도를 낮출 수 있다.

|

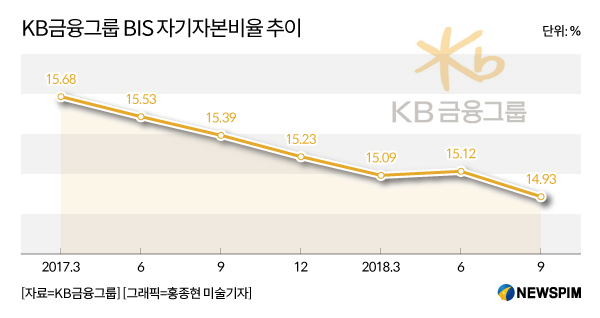

이번 발행을 포함해 잇따라 후순위채 발행에 나선 것은 자본 건전성을 유지하기 위해서다. 금융당국은 바젤Ⅲ에 따라 위험자산 대비 자기자본 비율을 14% 이상으로 맞추도록 권고하고 있다. 주요 금융지주사와 은행들은 내부적으로 15% 이상으로 맞추고 있다.

KB금융그룹과 KB국민은행의 지난해 3분기 국제결제은행(BIS) 기준 자기자본비율은 각각 14.93%, 15.72%다. 중기 대출 확대 등으로 위험가중자산이 증가하면서 전 분기 대비 각각 0.19%p, 0.17%p 하락했다. KB금융의 경우 자본건전성 지표에서 15%대를 유지하며 신한금융지주를 앞섰으나, 지난 3분기 14%대로 떨어지며 순위가 역전됐다.

이번 후순위채 발행으로 BIS 자기자본비율이 30bp(1bp=0.01%) 가까이 개선될 것으로 KB국민은행은 분석하고 있다.

KB국민은행 관계자는 "이전에 발행한 후순위채의 만기가 돌아오는 부분을 갚고 추가로 자본을 더 쌓기 위한 것"이라며 "지난해 후순위채나 신종자본증권을 많이 발행한 타행 대비 자본을 확충할 수 있는 여력이 있다"고 말했다.

이번 후순위채 이후 추가 발행 계획은 현재까지 없다. 대출이 많이 늘어나면 검토해볼 수는 있지만 경기 전망이 좋지 않아 무리하게 자본확충을 하지는 않을 것이라는 설명이다.

조정삼 한국신용평가 수석애널리스트는 "다른 금융지주와 비교할 때 KB금융의 자산건전성 지표는 양호한 수준"이라며 "각 은행과 금융지주가 자기자본을 상당부분 확충한 만큼 앞으로 마무리 수순에 돌입할 것으로 보인다"고 전망했다.

yrchoi@newspim.com