종목선정 능력, 갈수록 알고리즘과 패시브에 밀려

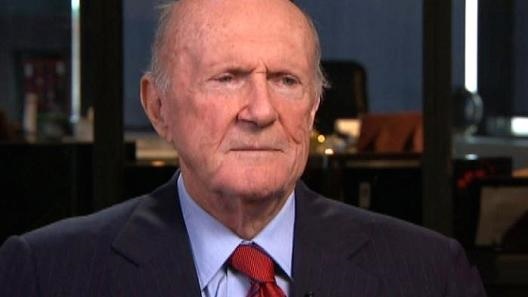

[뉴스핌=이영기 기자] 수십년간 월가를 지배했던 전설적 펀드매니저 줄리안 로버트슨(Jullian Robertson)과 그 후배들이 월가의 희생양으로 그 권좌를 내놓게 됐다.

최근 타이거 사단의 헤지펀드들이 예외없이 실적 부진을 보였기 때문이다. 성과를 비교하는 벤치마크 지수는 물론 이를 추종하는 여타 패시브펀드와 비교할 때 '종목선정' 능력의 최고를 자랑했던 이들의 몰락은 주목된다.

6일 자 월스트리트저널(WSJ) 보도에 따르면, 타이거글로벌매니지먼트 헤지펀드의 지난해 손실규모는 약 9000억달러로 15.3%에 달하는 막대한 마이너스(-)수익률을 기록했다.

이는 지난해 S&P500 지수 상승률 12%와 대조적이다. 더구나 MSCI글로벌주가지수가 지난해 11월까지 보인 8.5% 투자수익률과 비교하면 타이거 사단의 수익률은 처참한 수준이다.타이거 사단인 매버릭캐피탈(Maverick Capital)의 대표펀드도 10%이상, 바이킹글로벌인베스터스(Viking Global Investors)와 론파인캐피탈(Lone Pine Capital)도 각각 4%와 2%의 손실을 나타냈다. 유일하게 코아투매니지먼트(Coatue Management)만이 2%의 수익을 올렸다.

지난 17일 투자자에게 보내는 서신에서 바이킹글로벌인베스터스는 "절대적인 수준이나 상대적인 측면에서 모두 우리가 기대했던 성과를 내지 못한데 실망을 금치 못한다"라고 밝혔다. 상대적 실적은 2008년 금융위기 이래 두 번째로 부진한 수준이다.

타이거 사단의 특징은 실무자들이 방대한 기업분석을 통해 종목을 선택하는 전략을 편다는 것. 이는 거시흐름과 정책변화를 주로 고려하는 다른 헤지펀드와는 차별화된다.

지난해 미국 주식시장은 개별종목보다는 1분기의 에너지 업종, 미 대선 후의 은행 업종과 같이 업종별 움직임이 대세였다. 게다가 이미 오를대로 올랐다고 봤던 우량주가 더 오르는 상황이 펼쳐졌다.

이 때문에 알고리즘에 의존하는 '퀀트' 펀드나 상장지수펀드(ETF) 등이 더 나은 성과를 낸 것이다. 타이거 사단이 실적 부진을 보이면서 월가의 권좌를 내놓아야 하는 이유가 여기에 있었다.

600억달러 규모의 펀드에 대해 자문하고 있는 펀드평가사 '펀드이벨류에이션그룹'의 그렉 다울링(Greg Dowling)은 "로봇과 패시브가 좋은 성과를 냈다고 종목 선정의 시대는 갔다고 하기에는 너무 이르다"면서도 "하지만 종목선정 쪽에 오는 기회는 더 드물어질 것"이라고 강조했다.

한편, 로버트슨은 지난 1980년에 타이거펀드를 설립했고 전성기에는 220억달러의 자금을 운용했다. 아직도 장기 수익률 면에서는 연 평균 25%라는 최고 기록을 보유하고 있다.

2000년 대규모 손실 등으로 모두 청산한 후 다시 펀드를 출범해 운용하고 있지만, 이제는 한 때 그에게 고용돼 함께 일했던 후배들이 더 큰 1000억달러 규모의 펀드를 운용하고 있다. 이들이 타이거 사단(Tiger Cubs)로 알려져 있다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)