[편집자] 이 기사는 3월 29일 오전 11시02분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=백현지 기자] 이베스트투자증권 매각이 본입찰 없이 바로 우선협상대상자 선정으로 넘어갈 전망이다. 이베스트 매각은 아프로서비스그룹과 사모펀드(PEF)의 2파전으로 흐르는 양상으로 사실상 본입찰이 무의미하다는 평가가 나오면서 이같이 결정됐다.

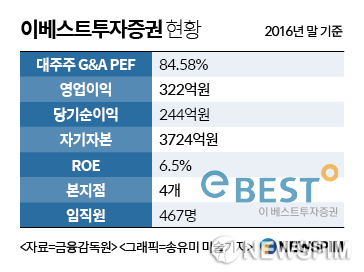

29일 금융감독원에 따르면 이베스트투자증권은 회사 최대주주 G&A PEF가 주관사를 통해 잠재 매수자 모집 절차를 완료했고 세부 사항을 진행중이다.

|

현재 적격 인수후보로 결정된 곳은 총 4곳으로 알려졌다. 이중 중국 중신그룹과 대만 푸본그룹은 적격인수후보에는 이름을 올렸지만 과거와 달리 국내 증권사 인수에 대한 관심이 크게 감소했다. 또 사드(고고도미사일방어체계) 이슈로 중국 내에서 인수에 필요한 자금이 빠져나오기 힘든 상황이라는 관측도 나온다.

반면 러시앤캐시와 OK저축은행을 보유한 아프로서비스그룹은 'OK투자증권' 상호를 특허청에 출원할 정도로 증권사 인수 의지를 불태우고 있다.

사모펀드 운용사인 웨일인베스트 역시 의지가 강한 편. LP 모집은 이미 완료됐다는 전언이다.

결국 인수 의지를 불태우는 원매자는 2곳으로 가격이 가장 큰 변수로 작용할 것으로 보인다.

앞서 아프로는 2015년과 LIG투자증권과 리딩투자증권 인수전에 참여했지만 인수 가격을 지나치게 낮게 적어내 실패했었다. 하지만 이번엔 최윤 아프로서비스 회장 의지가 어느때보다 강한만큼 상당히 높은 가격을 제시할 것으로 업계는 보고 있다. 특히 이베스트증권이 온라인기반 영업을 하는만큼 현재 M&A시장에 나온 매물 중 저축은행그룹과의 시너지를 키울 수 있다는 최적의 후보라는 판단이다.

이베스트투자증권은 최근 비대면 계좌 개설 허용 등으로 고객 예탁자산도 증가 추세다. 지난해 말 기준 예수유가증권은 전년대비 11% 증가한 8조2750억원을 기록했다. CMA잔고도 10% 가량 늘었다.

이에 일각에선 매각대금이 5000억원을 웃돌 것이란 관측도 나온다. 앞서 LS네트웍스가 G&A를 통해 2008년 회사를 인수하면서 투입한 자금은 4600억~4700억원 수준이다. 이에 대해 아프로 측은 "매각 관련 진행사항은 확인해 줄 수 없다"고 공식 답했다.

한 M&A업계 관계자는 "대주주 측 매각 의지가 강한데다 (원매자들도) 적극적이어서 가격 합의만 된다면 매각 절차가 빠르게 진행될 수 있을 것"이라며 "올해는 어느 해보다 매각성공 가능성이 높아 4월 중순 이전에 윤곽이 나올 것 같다"고 전해왔다.

한편, 이베스트투자증권의 대주주는 사모펀드 G&A로 지분율은 84.58%다. 이 G&A의 최대출자자는 LS네트웍스다.

지난해 기준 이베스트투자증권의 주식 위탁매매 점유율은 1.89%, 선물과 옵션은 각각 4.25%, 5.99%다. 온라인 중심 영업을 영위하고 있으며 본사 영업부를 포함한 지점은 4개다. 자기자본이익률은 6.5%로 업계평균 4.6%를 웃돌며 임직원 숫자는 467명이다.

[뉴스핌 Newspim] 백현지 기자 (kyunji@newspim.com)